インドとモディ首相 インド株は今買いか?

1.はじめに

日本同様、米国も物価がかつてのように上がらなくなりました。消費もいまいち盛り上がりません。EUも同様です。私も常に感じていますが、先進国の中間層は給与の伸び悩みや将来への不安により、財布の紐が固いですよね。いい給与を貰おうと思ったら、それ相当の付加価値が自分にないとダメな時代になってきました。自分の立場が危うくなると人間は保守的になります。トランプ大統領の誕生はそれを象徴していると思いますが、そんな国が今後も高成長を続ける可能性はかつてに比べたら低下していると思います。

そうなると人口が多く、しかもグローバル化の恩恵を受けている新興国への投資が魅力的に見えてきます。ただ、BRICSという言葉が持てはやされたかつてと違い、今はどこの新興国へ投資しても儲かる時代ではないと思います。「中進国のわな」という言葉がありますが、一人あたりのGDPが1万ドルのあたりで壁があり、これを乗り越えて更に成長するには国を揚げて新たな取り組みをする必要があります。

人口13億人を抱えるインドが今注目されています。2014年に政権交代が起きてモディ首相になってからインドへの期待が高まりました。そこで今回インドについてこの本を読みましたので、その内容について今後の投資に役に立ちそうなところを紹介したいと思います。

2.モディ首相になってインドはどのように変わったか

(1)それまでのインド経済

インドはイギリスから独立後、計画経済の要素も取り入れた混合経済と呼ばれる体制を取ってきました。経常収支の悪化が原因で1991年に深刻な経済危機に見舞われ、当時財務相を努めていた国民会議派のシン前首相が経済改革を行い、経済自由化を推し進めました。それが21世紀に入って花が開き、BRICsの一角として高度成長を続けていました。それが2011年から成長率が低下し始め、インフレ率が所得の伸びを上回るようになり、庶民の生活は苦しくなり始めました。

(2)グジャラート州首相時代のモディ氏の活躍

2001年からモディ氏はグジャラート州の首相を務めました。就任時は前年に起きた未曾有の大干ばつの影響が残っており、更に就任直後には大地震が州を襲い約2万人の死者が出ました。経済のどん底にあった州をモディ氏は積極的な経済新興で見事に立て直しました。投資誘致イベントを定期開催し、5回目のイベントでは8000件近い契約がまとまり、総額は4500億ドルにのぼったそうです。

ハイライトはタタ自動車の工場誘致で、当時「世界最安のクルマ」と言われた「ナノ」の製造工場の土地取得の際に、周辺住民から反対に会い工場建設が頓挫したところ、すかさずモディ氏がタタ会長に工場誘致のメールを入れ、1年半後にはグジャラート州に出来た新工場から第1号の「ナノ」が出荷されたという、インドらしからぬスピード力を見せたそうです。

また、電力改革も成功させ、州内でほぼ完全な電化を実現し、さらに電力不足による停電問題も解決し、余剰電力を他の州へ売却するまでになったそうです。

このような改革のおかげで、グジャラート州は2002年から2009年にかけて州内総生産は年率平均10.5%で成長し、「グジャラートの奇跡」「グジャラートモデル」と呼ばれたそうです。

(3)インド首相に就任してからは

モティ首相は首相就任後まず、無駄に沢山あった省庁の統廃合や閣僚兼任によるスリム化など政府の機構改革を行いました。また、合わせて官僚の意識改革にも成功し、政府の行動が迅速になりました。

また、グジャラート州時代の成功体験から「メイク・イン・インディア」というキャンペーンを展開し、積極的な製造業の誘致を行っています。外資参入の規制も緩和され、2016年6月には航空・宇宙など九つの分野で100%外資が認められるようになりました。モディ氏が首相になって最初の1年間で外国直接投資が前年比で40%増だったそうです。

最近の話題としては、高額紙幣の廃止と間接税GSTの統一が挙げられます。高額紙幣の廃止(そして新札への移行)は突然発表され、短期的な経済的混乱を招き株価も下がりましたが、税金逃れのため不正蓄財をしている富裕層をターゲットにした改革のため、 庶民はこの改革を支持しているそうです。また、移行にあたり現金が不足したためスマホ決済の「payTM」が広まりました。この会社にはアリババが投資してますね。

↑インドの高額紙幣について住友商事グローバルリサーチ社長 高井裕之氏による解説記事

日本で消費税にあたるVAT(付加価値税)はインドにもあり、各州ごとに税率が異なり、また州を越える販売にはCSTと呼ばれる中央売上税が国から掛けられて複雑であったものが、GSTという形で一本化されました。国民会議派のシン首相時代から検討されていましたが、ようやくモディ首相により実行に移されることになりました(言い出しっぺの国民会議派が反対して可決するのに難航したようです)。

シン前首相は経済学者でエリートでしたが、モディ氏は子供のころは駅でチャイを売っていたこともあり、けっして裕福な家の出身ではありません。政治活動も最初は雑用係から始まって、最終的に首相まで上り詰めました。首相就任演説でも庶民にとって身近な「トイレ問題」を取り上げ、見事に庶民の心を掴んだそうです。この人にはカリスマ性があるのが大きな魅力です。

3.インド経済の現状

(1)実質GDP成長率

※2017年はIMFの2017年4月時点での推計です。

2016年は高額紙幣廃止の影響で下がってます。今年に入ってからもGST導入を控えての買い控えなどの影響で4〜6月期の実質GDP成長率は5%台に低下していました。モディ首相の改革の功績は後から効いてくるものだと思われます。ただ、現状でも成長率は中国より高いです。

(2)インフレ率

※2017年はIMFの2017年4月時点での推計です。

インドにおいてインフレ率の影響は大きいです。インフレで生活が苦しくなると選挙で与党は苦戦します。シン前首相はインフレが押さえられなくて最後に敗退しました。原油価格が低位安定している今の時代はモディ首相にとって幸運だと思います。

(3)インドの株価

2012年を起点とした新興国の株価の推移ですが、インドが一番伸びてますね。

インドの株式市場規模(左のグレーの部分)は中国の30%程度、ブラジルよりはやや大きいという感じですね。

上の2枚のスライドは以下のJPモルガンの8月に発表された資料から引用しました。

https://www.jpmorganasset.co.jp/jpec/ja/market/pdf/2017/201708_EmergingMarkets(Web).pdf

この資料によるとJPモルガンのインド株に対する見方は以下のとおりで短期的には良くありませんね。

◆4‐6月期の実質GDP成長率は前期から減速しました。財・サービス税(GST)の導入に伴い、買い控 えや在庫処分など消費行動がやや混乱していた可能性は否定できませんが、成長率が徐々に鈍化する中で、内需が主導する成長加速のシナリオの実現が難しくなってきています。

◆特に中小型株においては、バリュエーション(株価評価)が割高な水準にあることが短期的には株価 の重石になるとみています。

4.インドの最大のリスクはモディ政権が終わること

モディ首相が属するインド人民党(BJP)は、2014年に政権をとるまでは長い間、最大野党に甘んじていました。。それまではインド国民会議派がずっと与党を努めてました。会議派は英国統治時代の1885年に創設され、植民地開放闘争を展開し、1947年のインド独立後は何度かは下野しましたが、長らく与党の座を守っていました。

会議派の首相としてはマンモーハン・シン前首相が記憶にあると思いますが、この人ももともとは経済学者でインド経済を順調に伸ばしてましたが、2010年頃から閣僚のスキャンダル問題が立て続けに勃発し、その後連立政権から離脱する党が出たりして、2014年の選挙でBJPに政権を明け渡すことになりました。

インドは一党だけで過半数を取れず、ずっと連立政権が続いていたのですが、この選挙で約30年ぶりBJPが単独過半数をとり、単独与党になりました。

インドの国会は上院と下院に分かれており、直接選挙は下院のみ行われ、上院(定数245)は各州議会の議員によって選出されます。下院はBJPで過半数を押さえていますが、上院は一斉に改選されるのではなく欠員がでればその都度選ばれますので、いまだ過半数に遠く及ばない状態だです。ただ、予算案等の金銭の支出に関わる部分は下院に先議権があるため、政権運営にそれほど支障があるわけではなさそうです。

下院の任期は5年間で次の選挙は2019年です。次の選挙でもBJPが勝つかどうかは、各州での州議会選挙結果でBJPがどれだけ支持されているかで予測できます。2015年には2つの州で選挙があり、BJPはいずれも第一党になれませんでした。2016年は5つの州でありアッサム州のみ第一党になりました。今年は3月11日に5つの州で選挙があり、ウッタル・プラデーシュ州というインド最大の州(人口3億人超)で大勝し、この時(赤の矢印)からインドETFも新高値を更新し始めました。

↑WISDOMTREE INDIA EARNINGS FUND(EPI)の週足チャート。州選挙でBJPが負け続けた2015〜2016年は株価も低迷していた。

2019年に向けてBJPが支持されていくかどうか、今後もインドの地方選挙には注目していく必要がありそうです。

また、モディ首相が67歳と高齢なのが気がかりです。2019年の選挙でBJPが勝ったら再び首相をするのかどうか不明です。

インドは規制の多さや手続きの煩雑さなど今まで政府や行政が経済成長のボトルネックでした。そこの改革が進んだのはモディ氏のカリスマ性によるところが大きかったと思います。モディ氏が首相から降りればその後のインドの成長性には大きな不安が募る可能性もあります。

5.まとめ

米国の長期金利が上がりません。長期金利は米国経済の期待潜在成長率+期待インフレ率+リスクプレミアムに近似すると言われていますので、長期金利が上がらないということは米国経済の鈍化を示唆している可能性があります。そのような時はドル安にもなりますので、米国の投資家は成長率が米国よりも高い新興国への投資を増やすと言われています。チャートを見ればその流れはすでに起きていると思います。

短期的にはインド経済の成長鈍化と株の割高感が目立って、直ちに投資するタイミングではないと思いますが、FRBの利上げを延期すればインドへの資金の流れが加速する可能性もありますので、インド株には引き続き注目していきたいと思います。

余談ですがこのインド映画、とても面白かったです。

↓押して頂けると励みになります。

マスターカード2017 Investment Community Meetingを見て、過去にMAを売ったことをとても後悔した

- (1)マスターカード 2017 Investment Community Meeting

- (2)実は2015年にマスターカードを大量に買っていたが・・・

- (3)マスターカードは当時も順調に成長を続けていた

- (4)2016年の原油ショック相場

- (5)まとめ

(1)マスターカード 2017 Investment Community Meeting

9月7日にマスターカード 2017 Investment Community MeetingがありそのプレゼンテーションスライドがHPにアップされていましたので、私が注目したスライドを下に挙げてみました。

↑支払いに占めるカード決済分野はまだまだ小さくて(オレンジ色の部分)、B2B(企業間決済)分野やP2P(個人間送金)、B2C(企業から個人)分野ではカード決済はほとんど行われていませんので、ここへ参入すれば、一段と成長することができます。

↑よって、マスターカードは一般的なクレジットカードだけでなくコマーシャルカードやP2P向けのMastercard Sendなどそれぞれの分野にサービスを展開してリーチしようとしています。

↑一般的なクレジットカードやデビットカードよりもコマーシャルカードの取扱高の伸びが倍近くありますので、この分野が伸びていることが分かります。

↑カード決済手数料以外にもセキュリティやデータ分析など付加価値のあるサービスも展開しています。

↑現在売上に占めるサービス分野の割合は25%ですが、2014年からの3年間のこの分野の成長率は29%あります。

↑マスターカードは配当が少ないですが、配当よりも自社株買いに力を入れています。

↑文句ない成長を続けていますが、更に今回Non-GAAPの希薄化後EPSの成長率のガイダンスが20%に引き上げられてました。

↑EPS成長率20%で5年後の株価を計算してみました。年率成長率の基準株価は$136.53です。今のPERは約35倍ですが、PERが30倍に下がっても、5年後には倍になりますね。万が一PERが20倍まで下がっても、4年間保有すれば損しません。

↑ちなみにモーニングスターによると、2010年にPERが約16倍まで下がってます(2008年は除く)。将来性を考えると、どんなに相場環境が悪化しても16倍まで下がることは考えられませんね。ちなみに過去5年間の平均PERは27.8倍です。

ちなみにライバルであるVISAの今年のInvester Dayについては、こちらのブログでよくまとめられていました。

(2)実は2015年にマスターカードを大量に買っていたが・・・

2015年に米国株を始めた頃、マスターカード(MA)を買いました。1株93.6で200株、自分の中ではかなり大胆な投資だったと思います。今だったら一度に日本円で200万近くの資金を投入したりしません(笑)、何回かに分けて買います。当時はリスクよりも手数料がもったいないという意識があったと思います。

せっかく大量に買ったマスターカード株もその2ヶ月後、$97.25まで上がった段階で売ってしまいました。約$700の利益がでました。チャートから振り返ってみると、その後2016年に入ってから原油ショックで相場が大きく下げましたので、そこで売って正解だったのですが、長期的に見ると大きな利益を逃しているのが分かります。

米国株を始めたこの頃は、自分で企業分析を行わず、MarketHachのお勧め銘柄を買って、チャートを見ながら短期売買を繰り返しておりました。その年は勝ち負けを繰り返してなんとか米国株で$3,500の利益をあげ、米国株に自信をつけた年でもありました(笑)。

(3)マスターカードは当時も順調に成長を続けていた

2014年から2015年は売上、営業利益ともに伸び悩んでいましたが、EPSは伸びてましたので、当時から決算を見て売買していたら2015年の段階で売ってなかったと思います。

(4)2016年の原油ショック相場

原油安が原因で2016年に入った直後から米国市場は下落を始めました。含み損がどんどん膨らみ、暗澹たる気持ちになりました。ただ私はリーマンショックの時を思い出し、今回は株を売りませんでした。ちょうど冬季でしたので、もう一つの趣味のスキーに熱中して、相場のことは意識して忘れるようにしてました(笑)。今回はそれが功を奏して、その後数ヶ月でプラスマイナスが入れ替わって、含み損がそのまま含み益になり、ますます米国株が好きになった年でもありました。

この時は、たまたま結果オーライだったのですが、もしマスターカード株を持っていたとして、大きく相場が崩れた時に売るか売らないかの判断は、マスターカードの長期的な成長余力があるかないかで判断すべきだと今は思います。当時からフィンテックやEコマースの成長は言われていましたので、それを考えるとマスターカードは長期保有対象銘柄だったと思います。

(5)まとめ

億り人になるためには、大量にかった株が大きく値上がりすることを、何度か繰り返すことが必要だと思います。

そのチャンスが2015年に私に来ましたが、上手く掴めることができませんでした。翌年に大きな相場の調整が来ましたので、当時の自分の判断は間違っていなかったとも言えますが、今振り返ってみるともっと自分が保有している銘柄についてよく調べて、その企業の将来性にもっと自信が持てていたらと反省しています。

このような過去の失敗を活かして、今は英語の決算資料もめんどくさがらずできるだけ読むようにして、このようにブログにまとめている次第です。

「BUY & HOMEWORK」by Jim Cramer

この本では、くどいように「BUY & Homework」の重要性が述べられていました。痛い目に合わないと、なかなか本で学んだことを実行できませんね。

↓押して頂けると励みになります。

アルタ・ビューティー(ULTA)ってどうかな?

アルタ・ビューティーという会社はこのダイアモンドZAiの記事で初めて知りました。全米最大の化粧品販売チェーンだそうです。優良企業で高い株価をキープしていましたが、この度株価が調整して買い場が来ているとのことなので、この企業について調べてみました。

(1)アルタ・ビューティーは高成長している優良企業

過去5年間の売上成長率は約17%あり、営業利益と純利益の成長率は約19%ほどあり高成長を続けています。

↑直近の決算は売上成長率は約20%。既存店売上比較が+11.7%、ネット通販が+72.3%だったようです。

↑アメリカ部のサイトで詳細な企業分析がされていますが、これを読むとかなり上手いこと商売していることが分かります。実店舗とネットの両方で上手く行っています。サイトでの商品レビューはAmazonに引けを取らない口コミ数があるようです。店舗に併設されているサロンにも力を入れていて、ネットで簡単に予約できるようです。当然SNSにも力を入れていてネットとリアルを上手く繋げています。

↑モーニングスターのデータですが、2008年以外は高いPERをキープしています。過去5年間の平均PERは38.1倍でした。

(2)そんな優良企業の株価が大幅下落した

↑月足チャート

↑週足チャート

過去5年間の平均PERが38倍でしたが、今はPERが約30倍まで下がってます。2Qの決算発表でのガイダンスは予想を上回るものではありませんでしたが、成長が鈍化するわけではありません。ダイヤモンドZAiの広瀬さんの記事によると、株価の下落は不振に喘いでいる百貨店が今までがまんしていた化粧品の値引きを始めるのではないか?という懸念がきっかけです。チャートを見る限りその株価の調整もそろそろ終わったような感じがします。

(3)EPSの成長率をもとにした5年後の株価予想

過去5年間のEPS成長率は約19.5%でした。その成長が5年後も続いた場合の株価は以下のとおりです。

株価成長率の基準は今の株価$226.98で行っています。黄色の部分は今買って儲かるところです。今のPER30倍が今後5年間キープできれば、年率16%の割合で株価は伸びていき、5年間で株価は約2倍になります。PERがもとに戻って35倍になったら、4年で株価は倍になりますね。相場環境が悪化して25倍になったとしても2年目からプラスで年率11.8%の株価成長ですので、許容範囲だと思います。

(4)結論

こうやってネットで調べて見る限り、良さそうな感じがしますが(実際にはいいのでしょうが)、化粧品を買わない私にはいまいち今後の成長の可能性が実感できません(笑)

ちなみにInstagramは以下のとおりです。分かる人には分かるのでしょうね。

今後の相場環境がどうなるか分かりませんが、金利低下で成長株が再び見直されるようになれば、見直し買いのリバウンドが期待できますので、短期的には面白い銘柄だと思います。

↓押して頂けると励みになります。

長期的にも資源株はいいかも?

楽天証券のサイト「トウシル」から気になる記事が流れてきました。

以下一部抜粋

コモディティは2020年を目指して再び強い動きになるだろう。特に非鉄は需給サイクルが見えており、3年後の供給不足が確実である。新規開発が遅れ、供給増がない中で需要が増えるという、価格が上昇する典型的なパターンである。

↑銅の確認埋蔵量がもっとも多いサザンコッパー(SCCO)の2Q2017の決算資料ですが、2016年に比べて開発費用が約45%程減っています。

↑こちらは主に鉄鉱石がメインで銅に関しては世界第4位の確認埋蔵量を有しているBHPの先月に発表された資料ですが、開発費用や設備投資額が2013年をピークに半分以下に激減してますね。

↑これは銅の確認埋蔵量世界2位のチリのコルデコのCAPEXですが、2013年をピークに2015年から30%以上減っています。

CAPEX(Cap-ex)は、"Capital Expenditure"を略した造語で、直訳すると「資本的支出」のことを指します。これは、単なる不動産を維持するための修繕費用ではなく、「不動産の価値や耐久年数を延ばすための経費」を意味し、通常の修繕費が費用扱いされるのに対して、CAPEXは資産計上され、減価償却の対象となります。

↑これもコルデコの資料ですが、銅の生産量(赤の囲み)は2015年をピークに2016年も高いレベルを維持していますが、2017年3月31日の四半期は前年同期比で-11.4%で生産量が落ちてきています。CAPEXが削減された影響が出てきたのかもしれません。

また、採掘される銅鉱石のグレードが徐々に落ちてきているのも気になります(水色の囲み部分)。

↑今年の3月の記事です。以下はその一部抜粋ですが、銅床の老朽化と銅鉱山の新規のプロジェクトは環境規制の強まりで難しいとの見解を述べています。

ランダーリッチ会長は2月28日、米フロリダ州で開かれた鉱業関連会議でのインタビューで「業界が望んでも対応するのは非常に難しいだろう。新規プロジェクトの実施はますます困難になりつつある」と述べた。

同会長は、既存の鉱床は老朽化し、以前は実行不可能と思われていた資源を新技術で採掘する「シェールガス時代」のような状況を業界はまだ経験していないと指摘。一方で世界の規制環境は厳しくなっていると述べた。

↑銅はこのところ調子が良いです。それは中国の過剰債務問題の改善の兆しが見えたからです。中国の銀行株が上がってきてます↓

以下一部抜粋

株高をけん引してきたのが銀行株だ。時価総額が上海市場で最大の中国工商銀行は7~8月の2カ月間で12%上昇した。1~6月期の決算は四大銀行が全て増益となり、不良債権比率などの内容も総じて改善が進んだ。

まとめ

銅の需要は世界経済の成長と同じ位のスピードで伸びています。需要の約半分は中国が担っていますので、中国の動向にも左右されます。中国の懸念が後退したので、このところ調子がいいです。長期的には電気自動車が主流になると、銅はガソリン車に比べて沢山使われますので、更に需要が伸びると思います。

「銅」需要、今後10年で9倍に EV普及で大幅増の見通し | 化学・金属・繊維 ニュース | 日刊工業新聞 電子版

9月1日の雇用統計は予想よりも悪かったです。FRBの資産縮小と利上げが遅れるとの観測があり、FANGなどのグロース株が伸びるかと思いましたが、サザンコッパーやアルコアなどの素材株が結構来てましたね。レイバーデー開けの相場はセクターローンが起きるのでしょうか?

おまけ

ここまで散々、銅の話をしてきて何なんですが、Market Hackの広瀬さんが推奨している鉄鉱石最大手のVALEがいいチャートの形をしてますね。PERも12倍で割安感もありますし、ブラジル企業なので中国経済懸念後退+ドル安で新興国への資金の流入の流れに乗れば、短期的にはこちらの方が旨味が多そうです。もちろんゴールドや金鉱株も注目してます。

↓押して頂けると励みになります。

Google、Facebook、Paypal 今から買って儲かるのはどれか?

1.はじめに

「バフェットの銘柄選択術」で紹介されている過去のEPS成長率をもとに将来のEPSを計算して、それにPERを掛けて将来の株価を予想する方法でFANGの一角であるGoogle、FacebookとFintechの雄であるPaypalを比較してみました。AmazonとNetflixはEPSが安定していないので、今回は除外しました。今買うとしたら5年後にどれだけの利益が得られるのでしょうか?

なお、ここで用いた数字はモーニングスターから得ています。便利なサイトですね!

Morningstar – Independent Investment Research

2.3社の過去5年間の推移

(1)Google

安定した成長を見せているGoogleです。過去5年間の希薄化後EPSの成長率は11.5%です。

(2)Facebook

こちらは2016年になってから成長が加速しています。成長率を利益がほとんど出ていない2012年から計算すると凄い成長率になってしまいますので、過去3年の成長率を計算すると46.9%でした。

(3)Paypal

こちらはeBayから独立した数字でEPSは3年間分しかありませんでした。こちらは売上は順調に伸びてますが、利益の成長率が鈍化してますね。

(USD in Million 希薄後EPSは除く)

売上等の成長率と比較すると希薄後EPSの成長率(54.8%)が突出していますので、この数字をそのまま使うわけにはいけません。決済ビジネスはそれなりの決済コストがかかりますので、ここは総合的な成長率を考慮して希薄後EPS成長率を15%としました。

Facebookは素直に過去3年間の成長率を採用して、Paypalは逆に過去5年間の成長率に下がるのは恣意的だと思われるかもしれません。このような数字のとり方をした理由は後の「4.成長余力」で書きますが、各社のビジネスの成長余力がどれだけあるかを自分で考えて採択しました。

3.5年後の株価予想

(1)Google

8月30日の終値$946.3で買ったとして、黄色の部分は利益が出るところになります。今のPER(約35%)で5年間キープでいれば、年率12.2%で株価は伸びていきますが、利上げ等による相場環境の悪化やGooleの将来性に対する期待が低下してPERが下がると、厳しいものがありますね。しかし、Googleの場合AIなどの新しい技術が花開くなどして期待が高まり、PERが今よりも高くなる可能性も十分ありますが、それがいつになるかは私には予想できません。

(2)Facebook

8月30日の終値$169.92で計算すると、このような形で今の成長率と今のPER38.71倍を5年間キープできれば、凄いことになりますね。

(3)Paypal

(この表を入れるとなぜかバグるので、スクリーンショットの画像にしてあります。小さくですみません)

これも8月30日の終値$61.77で計算してあります。今のPERは約50倍です。今後のFRBの資産縮小や利上げを考慮すると、今後5年間PER50倍をキープするのは難しいかもしれません。なんとかPER35倍をキープできたらようやく4年目以降報われる感じですね。旨味が少なさそうです。

4.各社の成長余力を考える

(1)Google

GoogleはAIを始めとして色々な研究開発をしてます。それが今後どう花開くかがポイントになると思います。ITに詳しくない私ですが、素人考えで更なる成長余力はあると思いますので、この株価予想よりも良い結果が得られるような気がします。言い換えれば、Googleに対してはそのレベルでしか判断できないということです。

(2)Facebook

Facebookは更なる成長余力はあると思ってます。なぜなら、この前の2Q決算資料を見れば分かるのですが、アクティブユーザー当たりの売上が、2016年に北米で凄く伸びたのです。ユーザーは北米よりもEUやアジアの方がずっと多いです。北米での伸びを他の地域へ水平展開できれば、もっと利益を伸ばすことができます。

↓そこらへんのことは、こちらに詳しく書いてあります。

Facebookの決算、私が注目しているポイントは? - Hang in the US MARKET

今、若い人のFacebook離れが指摘されています。それをどうInstagramが補っていけるかが一つのポイントだと思いますが、Instagramも動画広告と相性がいいですので、3年ぐらいは今の成長率がキープできるのでは?と個人的には思ってます。

(3)Paypal

個人的に一番期待していたPaypalですが、こうやって計算してみると今のPERが高すぎるため、今から買っても厳しいものがありますね。

老舗FintechのPayPalが前年同期比26%で成長するワケ | 決算が読めるようになるノート

↑こちらを読めば(有料会員でないと途中までしか読めず、すみません)分かるのですが、Paypalは色々な所と提携して売上を伸ばしてます。しかし、提携するとその分、利益は減ってしまいます。よって、利益の成長余力は今回の予想以上に伸びる可能性はあまり高くなさそうです。もともと決済ビジネスはそれなりに決済コストがかかりますので、利益率は高くありません。決済を入り口として何か利益率の高い新しいサービスが展開できるかがキーになると思います。その期待があるのでPERが高いと思うのですが、いつそれが花開くのか私には読めません。

5.まとめ

株を買う時に皆さんいろいろ悩まれると思いますが、ただ主観的に判断するのではなく、このように過去の成長率から未来の株価を予想して、それを軸にして今後の成長余力を考えて判断すると、正確な判断に近づけそうです。

この先も今までと同じような上昇相場が続くなら、ここまでしなくても問題ないと思いますが、FRBの資産縮小や利上げで金利上昇局面を迎えるとなると、PERが今よりも下がった場合どうなるのかシュミレーションしておく必要があると思います。

私は今Fintechに注目していてPaypalどうかなと思って今回の計算をしてみましたが、やめて素直にFacebookにしようと思います(笑)

成長率の計算方法は↑の表の数字を例にとるとエクセルで=(3.49/0.01)^(1/5)-1と入力すると成長率が出ます。

↓押して頂けると大変励みになります。

急成長株のアリババと安定成長のマスターカード 今買って5年間保有した場合を比較してみました

1.はじめに

この夏は株価のバリュエーションの評価方法について、いくつか本を読んで勉強してました。ここまで株価が高くなると、後ろ盾となる数字がないとなかなか株が買えないなと思っていたところに、ちょうど名古屋で著名な個人投資家さんの講演を聞く機会があり、バリュエーションの話をされていたので、そこで紹介された参考図書を買いました。

森生さんの本(左のオレンジ色の本)では企業総価値(Enterprise Value)と時価総額(Market Cap)とネットデット(Net Debt)の関係などの基本的なことから、ディスカウントレートの考え方までとても勉強になりましたが、実際に株を購入する時に、ここまで本格的に調べることはできません(笑)。

一番右の新書は同じ森生さんの本で2005年に書かれたものです。ライブドアによるニッポン放送の買収劇などの実例をもとにM&Aや企業価値について説明されていて、とても読みやすかったです。Amazonのマーケットプレイスで76円の物を注文したら、新品同様の本が送られてきて、かなりお得な買い物でした。

真ん中の「バフェットの銘柄選択術」が素人でも使える一番実用的な計算方法が紹介されていましたので、この本を参考にアリババとマスターカードの5年後の株価を考えてみました。

そもそもなぜアリババとマスターカードを比較したかというと、私の主観的な意見で今後5年間を考えた時にグローバルな決済システムに特化しているマスターカードの成長が一番堅実だと考えており、それに対して成長株の中ではアリババの成長の持続性が一番確実性が高いかなと思っていますので、マスターカードに対してアリババのパフォーマンスはいかほどになるのか比較してみました。

2.5年後の相場環境について

リーマンショック後から右肩上がりの上昇が続いているNY市場ですが、このまま引き続き5年間も順調に成長するとは思えません。FRBの資産縮小や利上げによる逆風はもとより、トランプ大統領による政治的な混乱で経済の足が引っ張られて、不景気が訪れているかもしれません。よって、今後5年間のPERはかなり控えめに想定してみました。

3.アリババとマスターカードの過去5年間の推移

↑マスターカードの希薄化後EPSの推移ですが、綺麗な右肩上がりでこの5年間は年率11.0%で成長してます。

↑アリババの希薄化後EPSの推移です。単位は人民元になります。日本と同じ年度単位での決算になります。よって一番右の2017年は2016年度の数字ということになります。2016年は特別利益があったので突出してます。5年間で年率36.6%のペースで伸びてます。

↑これはアリババの売上、営業利益、純利益の推移です。2016年から2017年にかけて売上の伸びが加速しています。売上の5年間の平均成長率は34.9%ですが、2016年からは約50%に成長率が伸びてます。

Amazonと違い自前の配送システムに力を入れておらず、収入のメインはEコマースでのCRMによる広告収入等で利益率は高いです。そしてアリペイというスマホ決済がブレイクしており、そこで得られたビックデータを活用できる余地が十分あります。また、広告収入がメインだとスマホ対応が心配ですが、アリババはすでにスマホからの売上がメインになっており、ここらへんの心配もありませんので、この先も順調に成長できるのではと思ってます。心配なのは中国政府の経済政策で、過剰債務問題をどう抑えてくるかだけです。失敗して経済的な混乱が起きないことを祈るのみですね。

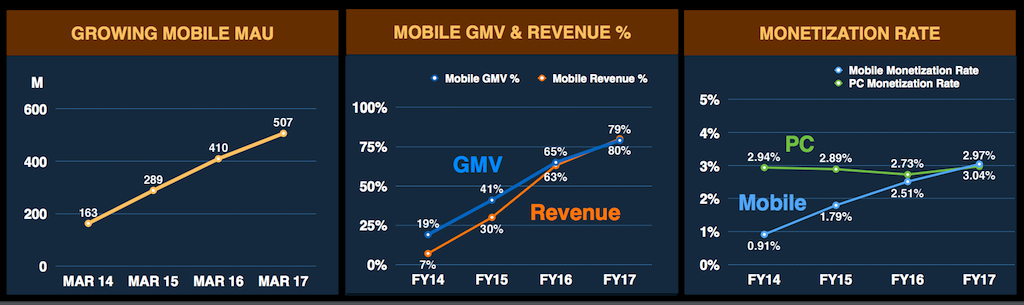

↑モバイルからの取扱高が全体の8割近くまで伸びており(真ん中のグラフ)、マネタイゼーションレートもすでにPCを超えてます(右のグラフ)。

↓アリババにつていは過去にまとめてあります。

4.5年後のEPSと株価の予想

(1)マスターカード

|

成長率11% |

2017-12 |

2018-12 |

2019-12 |

2020-12 |

2021-12 |

5年後株価成長率(年率) |

|

EPS($) |

4.10 |

4.55 |

5.05 |

5.60 |

6.22 |

|

|

PER15 |

61.44 |

68.20 |

75.70 |

84.03 |

93.27 |

-7.0% |

|

PER25 |

102.40 |

113.66 |

126.16 |

140.04 |

155.45 |

3.0% |

|

PER35 |

143.36 |

159.13 |

176.63 |

196.06 |

217.63 |

10.2% |

↑マスターカードが引き続き年率11%で希薄化後EPSが成長した場合のEPSと、PERが15倍、25倍、35倍の場合の株価です。ちなみに8月29日終値でのマスターカードの株価は$133.84でPERは34.95倍(Yahoo financeより)です。黄色の部分は今の株価よりも高い予想株価になります。

5年後の株価成長率は今の株価($133.84)をもとに計算しました。今のPERが5年間キープされれば、年率10%のペースで株価が伸びていきますが、キープされなければ厳しい数字になりますね。もしPERが25倍に落ちれば3年間は含み損です。ちなみに過去5年間の平均PERは27.8倍です(以下参照)

Price Ratios and Valuation for Mastercard Inc A (MA) from Morningstar.com

9月12日追記

マスターカードは最近ガイダンスを引き上げて2018年までのEPSの成長率を20%と引き上げました。その成長率で再計算したのが以下のとおりになります。基準株価は$136.53になります。

(2)アリババ

|

成長率36.6% |

2018-3 |

2019-3 |

2020-3 |

2021-3 |

2022-3 |

5年後株価成長率(年率) |

|

EPS($) |

3.37 |

4.61 |

6.30 |

8.60 |

11.75 |

|

|

PER15 |

50.61 |

69.13 |

94.44 |

129.00 |

176.21 |

1.0% |

|

PER25 |

84.35 |

115.22 |

157.39 |

215.00 |

293.69 |

11.9% |

|

PER35 |

118.09 |

161.31 |

220.35 |

301.00 |

411.17 |

19.7% |

↑アリババが株価5年間の希薄後EPSの成長率が過去5年間の数字である+36.6%のペースで伸びた場合の数字です。$に直してあります。

ちなみにこの前の決算の状況は以下のとおりです。

8月29日終値で株価$167.41、PERは66.96倍(Yahoo financeより)ですので、こちらの想定PERはかなり低めになります。また、希薄化後EPS成長率もこの前の2Q決算では+92%を記録していましたが、成長率が36.6%に鈍化してもこれだけの数字になります。PERが15倍まで落ちてもマイナスにならないのが驚きです。PERが35倍をキープできていたら株価は5年間で約2.5倍ですので、涎が出そうです。

5.まとめ

今回始めて株価のバリュエーションというものを意識して、いくつか本を読み、その中で一番自分でも使えそうなバフェットの予想株価にもとづく期待収益率を用いて計算してみました。

マスターカードとアリババも今後も成長が期待できる人気銘柄ですので、PERが平均よりも高いです。それを今から買っていく際に、どれだけリスク/リワードがあるのかを客観的に考える一助になるかと思います。

マスターカードは少ないですが配当がありますので(過去5年間平均で0.5%)、もう少し収益はよくなるかと思いますが、今のPER(約35倍)で買っても、EPSの成長率が加速しない限り、損する可能性が高いですね。

アリババが+36.6%のペースで成長できるかどうか見極めるのが肝だと思います。スマホ対応がしっかりできていること、クラウド事業が順調に成長していてもうすぐ黒字になりそうなこと、アリペイでスマホ決済をしっかり押さえているので、新たな相乗効果が期待できること、C2Cであるタオバオでは取引手数料が現在は無料ですので、今後手数料を取るようにすれば、更に利益を伸ばせる余地が十分あること、もう一つの運営しているEコマース市場Tモール(こちらはB2C)では今年5月に「全球溯源計画」(グローバル・トレーサビリティー計画)を発表し、提携メーカーでの製造から物流、通関、第三者機関での認証などの一連の流れをデータ改編が困難なブロックチェーン技術を利用して確認する計画を打ち出すなど、信頼できる市場を目指して常に技術革新をしていることから、中国という巨大市場で36.6%という成長率の維持は今後も可能だと思います。

自分の中で初めての試みですので、間違っている部分もあるかもしれませんし、もっとこうした方がいいとか、こういうやり方もあるよというのがありましたら、ご意見頂ければありがたいと思います。

↑アリババも3日連続下落したあと昨晩は盛り返して来ましたね。調整はここまでかな〜(本音はもっと調整してほしかったけど・・・)

↓押して頂けると励みになります。

前期に続き高成長を見せたアリババ(BABA)! 2017年6月期決算発表

アリババが前期に続き好調な決算を発表しました。

↑売上が前年同期比+56%、純利益が同+96%、希薄化後EPSが同+92%で前期と同様、過去5年間の平均成長率をアウトパフォームしました。

↑2013年から5年間の成長率(各年3月31日締め)

↑前回の四半期決算(2017年3月期)

前回も好調な成長を記録してました。

↑左:年間アクティブ消費者 一人あたりの売上金額の推移

↑右:月間モバイルアクティブユーザー 一人当たりの売上金額の推移

順調に伸びてますね。

↑売上の52%を占めるCRM(顧客管理)事業も前年比の伸びが+65%と順調に伸びてます。

↑アリババの年度(3月31日締め)ごとの推移。

2016年から2017年にかけて売上成長率が50%台に加速しましたが、今回の決算発表を見る限り、引き続きその流れが続いています。

(2016年の純利益が突出しているのは大きな投資利益が入ったため)

ちなみにフリーキャッシュフローも2016年から2017年にかけて伸びが加速し、34%の伸びでした。

アリババの特徴は以下にまとめてあります。

まあ、アリババが中国市場をメインにしていなかったら文句なく長期保有の対象なのですが、今後の中国経済はどうなるのでしょうか?

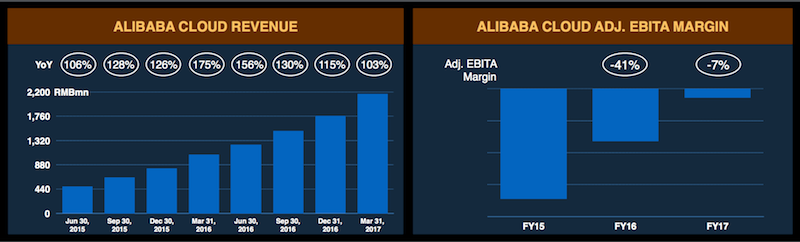

この日経の記事のとおり、年後半にかけて金融を引き締めていくのなら、アリババの成長も鈍化するかもしれません。ただ、デジタルメディア・エンターテイメント(現在売上の8%を占めている)事業やクラウド事業(同 売上の5%)が前年比+30%と+96%と伸びてきてますので、コア事業以外の伸びがコア事業の減速を補うかもしれません。(追記:デジタルメディア・エンターテイメントとクラウド事業はまだ赤字でした)

↑希薄化後EPSが過去5年間の平均成長率+36.6%で伸びた時の、今後5年間の推移と、各年のPERが15倍、25倍、35倍だった時の株価。黄色の部分は今買っても利益が出るところ。ちなみに今のPERは63.8倍なので、かなり控えめに計算してみました。

モバイル対応もしっかりできてますし、社会のインフラとしてもう中国社会に根付いていますので、よっぽどのことがない限り2022年まで保有していれば損はしないと思いますが、どうなりますかね?

↓アリババ2017年6月期決算発表スライド

http://www.alibabagroup.com/en/ir/presentations/pre170817.pdf

↓押して頂けると大変励みになります。

Fintechの人気銘柄Square(スクエア SQ) PERがメチャクチャ高いけどいくらなら買ってもいいのか?

1.なぜ、スクエアに注目しているのか?

スクエアは、今まで導入費用と手数料の高さからクレジットカードでの支払いを受付られなかった小規模店舗をターゲットにして、安価なカード読取り機と決済手数料がたった2.75%(米国)でアップルペイにも対応、しかも翌日入金というスモールビジネスをしている人にとっては大変ありがたいサービスを展開しています。また、無料でPOSシステムアプリも提供しています。

↑2015年の10kに出ていたスクエアのエコシステムの図です。

ビジネスモデルは、まず決済(赤の四角囲み)を抑えることで、そのお店の売上状態を把握し、様々な付加価値のあるサービスを提供して稼ぐことを目標としています。サービスの目玉はスクエア・キャピタル(赤丸)と呼ばれる小口の融資事業です。加盟店の売上状態を手に取るように把握していますので、AIで素早く判断して、申込みの翌営業日に融資できるのが強みです。

↑スクエアのHPより切り取りましたが、このようにいくら借りたらいくら払えばいいのか分かりやすい上に、返済は自動的に日々の売上から差し引かれますので、煩わしさがないです。申込みもアプリからでき、個人営業主には願ったりかなったりのサービスだと思います。ちなみに、平均の返済期間は9ヶ月だそうです。

新興決済IT企業の雄といえば、なんといってもPaypalですが、こちらはEコマースをターゲットにしてます。スクエアは個人がやっているような小さなリアル店舗をターゲットにしており、既存の大手カード会社とも市場がずれてます。

直近の決算状況は以下のHPにまとめてあります。まだ赤字状態ですが、決済の取扱高は前年比約+30%台のペースで伸びてます。

このような素晴らしい成長ストーリーを知ってしまうと、すぐに株を買いたくなりますが、果たして今買って上手くいくのでしょうか?

2.今の株価

↑yahoo finance米国版より引用。

8月11日現在の株価でPERを計算すると、2017年末の予想EPS(0.24)だと103倍、2018年末の予想EPS(0.43)だと57.7倍でPERはかなり高いです。ちなみに、この12ヶ月で株価は2.4倍位になってます。株価が$15くらいだったら、PERは62.5倍と34.8倍でグロース株だと妥当なPERだと思いますが、今の水準だと高すぎです。

3.EPS$0.43を達成するには

2018年末の予想EPSである$0.43を達成するには、発行株式数が376M株なので、$161Mの純利益を上げなければなりません。

4.2年後の利益をシュミレーションしてみる

過去EPSの成長率は上のとおり、一定の伸びをしていませんので、単純にEPSから成長率を計算することができませんでした。よって、売上や売上コスト、営業費用の成長率を計算して、営業利益がいくらになるか計算しました。

↑過去5年間の営業利益と純利益が$1〜3M位の差しかありませんので、営業利益≒純利益としてEPSなどは計算しました。

↑スターバックスからの売上(上の赤線)からコスト(下の赤線)を引くと、なんと2015年まで赤字でした。スターバックスで利用されることはスクエアに貢献するどころか足を引っ張ってましたので、スターバックスに関する売上と売上コストの数字は除外して計算しました。なお、2017年からはスターバックスでスクエアは利用されておりません。

(1)過去5年間の成長率で計算すると(数字はin thousands)

過去5年間の売上成長率は53.1%、売上コスト成長率も53.1%、営業費用の成長率は40.9%でしたので、それを元に計算したところ営業利益(黒の棒グラフ)は2018年も赤字のままでした。まあ、創業後しばらくは何かと費用が嵩みますので、このシュミレーションは参考になりませんね。

(2)直近6ヶ月の成長率で計算すると(数字はin thousands)

2Q決算発表の10Qに載っていた各成長率を使用してシュミレーションしました。この成長率は2017上半期と2016上半期を比較して算出されています。2016年の数字にスターバックスは入っています。抜いて計算したところ、売上の成長率に比べて売上コストの成長率がかなり大きくなってしまったので、入れたまま計算しました。

直近6ヶ月の売上成長率は24%、売上コスト成長率は13%、営業費用成長率は6%でした。売上の成長率に比べて、売上コストと営業費用の成長率がかなり低い数字で、それだと2018年は$310Mの営業利益が出ます。今までの傾向から見ると純利益も営業利益に近い数字になると思われますので、予想の$161Mは優に達成できると思います。

$310Mを今の発行株式数376M株で割るとEPSは$0.82になり、8月10日の株価で計算するとPERは30.3倍になります。妥当なところでしょうか。

(3)直近3ヶ月の成長率で計算すると(数字はin thousands)

これも直近6ヶ月と同様、成長率にスターバックスの数字が入ってますが、直近3ヶ月の売上成長率が26%、売上コスト成長率が19%、営業費用成長率が25%で、その数字で計算すると、なんと2018年も赤字のままでした。

5.結局、いくらなら買ってもいいのか?

2年後の米国株式市場を想像してみると、米経済は緩やかながら成長していますし、FRBも資産の圧縮を続けていると思いますので、金利は今よりも高くなっていると思います。そうなると今まで以上の成長力を発揮していないと、今のPER57.7倍は通用してそうにもありませんね。

決済情報というビッグデータを元に小口融資など様々な付加価値があるサービスをAIを利用して迅速に提供するサービスは、これからどんどん伸びる分野ですので、仮にPERが30倍を維持できていたとして、先の4(2)で計算した直近6ヶ月の成長率で計算した営業利益$310Mに、今の発行株式数で割って計算したEPS$0.82✕30倍で株価は$24.6となり、今の株価の水準と同じです。

直近6ヶ月の成長率は営業費用の成長率が6%と低かったです。今回のシュミレーションをするためにスクエアの決算資料を色々見ましたが、成長企業で開発費用とかマーケティング費用の伸びを6%に抑えるのは難しいと思います。よって、営業利益$310Mを達成するためには売上の伸びを加速させないといけないと思います。

仮に売上成長率を40%、売上コスト成長率を30%、営業費用成長率を25%として計算すると2018年の営業利益は約$232Mで、今までどおり純利益も営業利益に近い数字になると仮定すると、EPSは$0.61でした。$0.61✕PER30倍=株価$18.3になります。直近の売上成長率が24%位ですので、再び頑張って40%まで加速させて、この株価が妥当ということです。

融資事業のスクエア・キャピタルはこれからどんどん伸びると思いますので、売上増加に大きな貢献をしてくれれば良いですが、スクエアが直接融資するわけではなく、他の銀行と提携してやってますので、マージンは思ったよりも高くないかもしれません。

こうやって色々考えてみると、期待先行でPERがべらぼうに高くなっている成長株をトレードする基本は「オニールの成長株発掘法」に書かれているとおり、株価の上昇が止まったと思ったら、直ちに売払った方がよさそうですね。

今は長期投資家が買うにはかなり危険だと思います。

「雄牛(強気の人)は利益を得ることがあり、熊(弱気の人)も利益を得ることがあるが、豚(戦い方を知らない欲深い人)は殺される運命にある」「オニールの成長株発掘法」p382

オニール的にはこのような感じで買えれば十分儲かったのでしょうが、残念ながらスクエアという会社の存在を知るのが遅かったです。

↓成長株投資ならオニールよりもこちらの本の方が分かりやすいです。

↓押して頂けると励みになります。

Eコマースのもう一つの巨頭 アリババ(BABA)について

1.アマゾンは凄いけど・・・

アマゾンの事業内容はみささんよくご存知だと思います。直販の「Amazonプライム事業」、楽天市場の様に出品者に場所を提供している「Amazonマーケットプレイス」、一般的には目立ちませんが、一番の稼ぎ頭のクラウド事業「Amazon Web Services(AWS)」 が3本柱になります。

アマゾンの欠点は設備投資し過ぎて純利益が安定しないことです。最近はAWSの利益が好調で予想を上回る好決算を出していましたが、今回の2Qは売上こそ前年同期比+25%で順調な伸びでしたが、EPSが予想$1.42のところ$0.4という、まさかの数字で久々にみんなを失望させました。また悪いクセが始まるのでしょうか?

↑アマゾンの決算資料にはいつも最初のスライドにフリーキャッシュフローが出てきて「Long-Term Goal Optimize Free Cash Flows」と書かれています。長期的なゴールはキャッシュフローを最大化することらしいです。利益は完全に無視してますね(笑)。

アマゾンは送料無料、プライム会員になればビデオや音楽が無料という至せり尽くせりのサービスで、地方の田舎に住んでいる私はすっかりアマゾンエコノミーの住人となっております。いずれ世界を席巻するだろうとは思いますが、こう利益が安定しないと株を買うのを躊躇してしまいます。

2.アリババとは

上の本によりますと、アリババの創業者である馬雲(ジャック・マー)氏はもともとは大学の英語の先生でしたが、1995年に視察団の通訳として米国へ行った際にインターネットに出会い、帰国後は大学を辞めて、知識も技術もまったく無いのにHPの制作会社を始めたそうです。

1999年に17名の仲間とアリババを創業し、2000年にソフトバンクの孫さんから$2,000万(約20億円)の出資(本当は1〜2億程度でよかったらしい)を受けて、今日の成功を掴みました。

2003年にインターネットモールのタオバオを始めました。アマゾンの直販スタイルとは違い、楽天モールと同様、出店者に場を提供する市場スタイルです。2004年にはアリペイという決済システムを開始してます。現在では中国のモバイル決済の8割を占めているようです。

中国でEコマースやモバイル決済が急速に広まった背景は、信用できるシステムだからだそうです。騙されたり偽物を掴まされることが多い中国で、ITの力により相対的に信頼度の高い商取引できる仕組みを最初に作ったのが馬氏だそうです。

ただ実際にはタオバオで騙されることもあるらしくて、中国人はチャットでお店の人に頻繁に問い合わせをして信頼できるか確認しながら購入しているようです。そこで、信頼できるお店を集めたTモール(天猫)という別のサイトも行っています。Tモールは日本企業も出店していて、おむつとか人気のようですね。

3.アリババの凄いところ

2017年5月31日に行われたアリババINVESTER DAYの資料を見てたらアリババが凄いことに気付きました。

http://www.alibabagroup.com/en/ir/investorday

(1)年間の一人あたりの購入頻度と金額が凄い

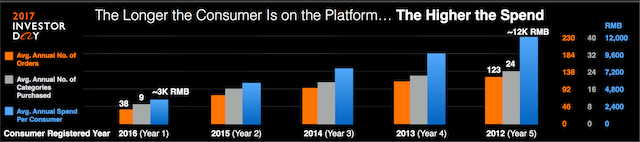

オレンジ:年間平均注文数

青:顧客一人あたりの年間平均購入金額

一番左の2016年に顧客登録した人の年間注文数の平均は38回、年間購入金額は3,000人民元(約49,500円)近くでした。顧客登録してから年数が経つにつれて購入回数と購入金額が増えていき、5年目の人だと年間123回も注文して、12,000人民元(約198,000円)も使っているようです。中国人の購買力恐るべし!

(2)モバイルの売上が凄い!

モバイルからの注文が凄くて、今や取扱高(グロス売上)の79%がモバイルからの注文です(ネット売上だと80%)。MONETIZATION RATE(取扱高に占める利益率)もPCを逆転して3.04%まで伸びてます。ただ、アリババはこのMONETIZATION RATE(Take Rateともいう)が弱くて、日本の楽天なら約7%、米国のeBayなら10%弱あります。ここが今後の課題であり、まだまだ伸ばせるポイントだと思います。

シバタナオキ著MBAより簡単で英語より大切な決算を読む習慣p25より引用

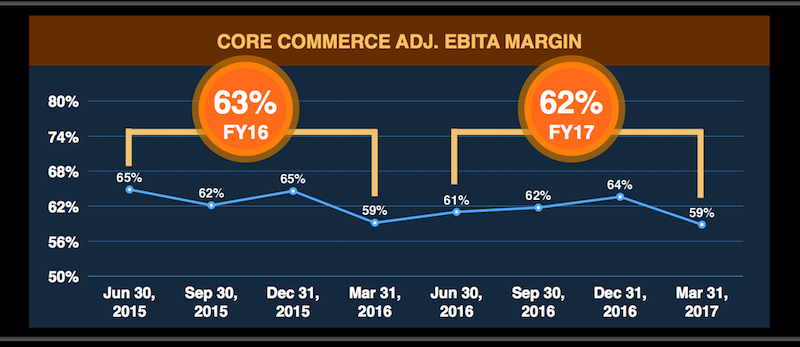

(3)コアのEコマースのEBITDAマージンが高い

2015年6月からずっと59%〜65%の間をキープして、高い利益率を誇っています。アマゾンとは比べるまでもなく優秀です(当然、アマゾンの戦略を考慮すると一概には比べられませんが)。

4.アリババの事業戦略

(1)販売手数料だけでなく広告やカスタマーサービスで稼ぐスタイル

アリババのコアの収益源はネット広告で、得意のモバイルだと中国のモバイル広告市場の約40%を占めているようです。

ニュース - 中国Alibaba、モバイル広告市場でシェア拡大へ、米市場調査会社の調査:ITpro

タオバオは出店料と販売手数料が無料で広告で稼ぐモデルのようです。Tモールは出店料と販売手数料をとってますが、販売手数料は1%しか取ってないようですので、値上できる余地はあると思います。

アリババを25兆円企業にした「大フリーミアム」モデルは、競合と何が違うのか?~「ビジネスモデル全史」【特別編1】 | 三谷流構造的やわらか発想法 | ダイヤモンド・オンライン

なお、タオバオはC2C(消費者間取引)でTモール(天猫)はB2Cになります。詳しくは以下を参照して下さい。

タオバオとは? タオバオ(淘宝)イーウー(義烏)の輸入代行 アローフィールド

(2)クラウド事業

アリババもクラウド事業を行っています。Invester Dayの資料だとアマゾン、マイクロソフト、IBMについで第4位だそうです。

順調に売上を伸ばしてますが、まだ利益は出ていません。でも、この調子だと来年あたりは黒字事業になるかもしれませんね。

(3)エンターテイメント事業

アマゾンの後を追ってますので、プライムビデオのようなサービスも展開しています。アリババ・エコノミーシステムを発展させるには、ここも充実させていかなければならないのでしょうが、コンテンツを買うのに初期投資がかなり嵩みますので、投資家としてはいやですね。

5.まとめ

アリババのモバイルシフトは凄いですね。動画で商品を紹介したりしてかなり頑張っているようです。楽天の決算資料もチェックしましたが、そこら辺の資料は出してませんでした。

注文数が多いのも驚きでした。販売品で日用品・雑貨の割合が22%(2013年9月時点 週間東洋経済 アリババの正体より)もあるようで、中国人は日用品もネットで気軽に買っているみたいです。日用品ECは利用頻度と継続率が高いので、広告で稼ぐモデルだとここも一つの強みだと思います。楽天も2016年に89億円で爽快ドラックを買収して日用品部門も組み込んでましたね。

気になるのがアマゾン同様エンターテイメントにも力を入れていることです。ただ、今のところ数字には問題ありません。

順調に売上、営業利益、純利益も伸びてます。2016年の純利益は何か投資利益で52,254M人民元(青線)の大きな収入があったようなので、特別に増えてます。

2017年の2Qの決算発表は8月17日の寄り付き前です。楽しみですね。私は昨年の9月から注目してましたが、結局買えずじまいで、スルスル株価が値上がりするのを指を加えて見ておりました。

アリババ(BABA)は8月末に絶好の買い場を迎えたのだが・・・ - Hang in the US MARKET

こんど12日にお話を聞きに行く有名な投資家さんの推薦書です。やはり、こういう硬派な本読んでおかないとアリババのような成長株は思い切って買えませんよね〜

↓押して頂けると励みになります。

金利が上がると株価はどうなるのか? 金利と株価の関係について

現在、米国長期債の金利は2.26%くらいなんやな。https://t.co/sZKVz2fjf4

— 個人凍死家テリー (@Frozen_Telly) 2017年8月5日

米優良株の配当利回りが3~5%とか言ってるんだが、これから「キャピタルゲイン狙わず」にインカムゲインを狙うって言う戦略なら債券のほうがいいよねw#債券も今後価格下がりそうだが

このツイートを見た時に「あっ!」と思ったので、金利と株価の関係についてブログにまとめてみました。リーマンショック後からの長い金融緩和政策のお陰で、米株は順調の伸びてきました。利上げは2年前から行われてきましたが、非常にゆっくりとしたペースですので、株価にはほとんど影響を与えてません。もし今後、下の日経新聞の記事のとおり米国債バブルが正常化して金利が急騰したら、株価はどうなるのでしょうか?

米国債はバブルか FRB、来月にも資産圧縮 市場、金利急騰を警戒(8月6日 日経新聞朝刊)

http://www.nikkei.com/paper/article/?b=20170806&ng=DGKKZO19705340V00C17A8EA2000

【目次】

1.株価に金利が与える影響

田渕直也著「投資と金融にまつわる12の致命的な誤解」のp56に理論株価の計算式がありました。

この公式でのr(金利)の数字は超長期の国債金利を用いるようです。

たとえば、EPS:100円、r:3%、g:3%、p:5%で計算すると理論株価は2,000円になります。

当たり前ですが、理論株価は分母が大きくなるほど小さくなりますので、r(金利)の上昇は株価を下げる要因になります。

r(金利)の上昇を打ち消すにはg(EPSの期待成長率)が上がるか、p(リスクプレミアム)が下がる必要があります。

本書によると長期金利は経済全体の期待成長率に近い値に決まるとされています。よって景気に左右される市況株や金融株は、景気上昇に伴う金利上昇局面の初期ではg(EPSの期待成長率)が上がりますので、強い株になります。

反対に、ディフェンシブ銘柄と呼ばれる不況に強い銘柄は、g(EPSの期待成長率)があまり上がらず、株価が軟調に推移することになります。

2.金利はどこまで上昇するのか

エネルギー価格の低迷や賃金の伸びが弱いこともあって物価上昇は問題無いレベルですが、世界の主要都市で不動産価格がかなり上昇しており、各国の中央銀行はそれを押さえたいと思っています。

21世紀に入ってから、先進国では長期金利が昔ほど上がらなくなりました。IT革命やグローバル化による影響だと言われています。

ベン・バーナンキがFRB議長の時から始まりましたが、今は各国の中方銀行が金融政策のフォアードガイダンスをするようになって、昔みたいに突然の利上げ発表もありませんので、株価が急に大幅な調整をすることはないと思いますが、MarketHachの広瀬さんがダウが$17,000台まで下がると予想していることから、油断はできないと思います。

3.今後の対応の仕方は?

自分の保有している銘柄のgとpが金利上昇でどうなるか予想しておく

業績低迷のため低成長で、負債が嵩んでいる銘柄は、r(金利)だけでなくp(リスク・プレミアム)も上がりますので、金利上昇の悪影響をもろに受けるため要注意です。

ハイテク株などのEPSが今成長している銘柄も、もし成長率が鈍化すればgが下がり、分母が大きくなりますので、要注意です。

今後EPSが更に成長していくと予想される銘柄(銀行株や市況株など)が安泰だと思います。

自分の投資スタイルを見失わない

ディフェンシブ銘柄で配当を累積投資している人は、長期的に見たら買い増しするチャンスになりますので、株価が下がって含み損が大きくなっても、自分のルールに従って淡々と買い増しして行くべきだと思います。ただその企業が今後も成長し続けるかどうかはよく吟味する必要があると思います。

ポートフォリオのリバランスや組み換えをする

ダウも新値を更新し続け、含み益を多く抱えている人も多いと思います。ここで一旦利益確定して、自分のポートフォリオを見直してみるのもいいかもしれません。米国債が売られたら、その巨額のマネーが次にどこへ向かうのか、米国以外にも欧州や新興国など幅広く目を向けて投資先を再検討するもの一考だと思います。

4.金利が上昇していた時代の米株相場の状況を勉強してみるのもおすすめ

日本は長い間利上げをしてませんし、リーマンショック後から米国株に参戦しましたので、私は利上げ局面での株式相場を経験していません。若い投資家はみんなそうだと思います。よって、利上げ局面で景気や株価がどう動くのかを勉強しておくのも大事だと思います。

私は昨年、グリーンスパンの「波乱の時代」を読んで勉強しました。1987年にFRB議長に就任して、2ヶ月半後にブラック・マンデーが起きて株価が暴落しました。それから21世紀に入って、2006年の住宅バブル崩壊前に退任するまでの米国経済の歴史がこれ一冊で知ることができます。中古で買うととても安いので、コスパは最高です。厚い本ですので、とりあえず上巻だけ買って読んでみて下さい。上巻だけで在任中の米国経済の流れを掴むことができます。

次に余裕があれば、リーマンショックの時のFRB長官ベン・バーナンキが書いた「危機と決断」もおすすめです。これを読むとリーマンショックが金融崩壊を招く一歩手前まで行っていたかが良く分かります。読んでいて背筋が凍りました。そして、自分の中で最悪の状況を理解しておくと、少々の景気が悪くなって株価が下がっても動じなくなり、また何年か我慢すれば元に戻るだろうと楽観的に考えられるようになると思います。

おまけで、最後にこの本は凄く参考になりました。我々が誤解しやすく、しかも説明しにくいことを素人向けにわかりやすく解説してくれてます。今まで3回は読んだかな

↓押して頂けると大変励みになります。