前期に続き高成長を見せたアリババ(BABA)! 2017年6月期決算発表

アリババが前期に続き好調な決算を発表しました。

↑売上が前年同期比+56%、純利益が同+96%、希薄化後EPSが同+92%で前期と同様、過去5年間の平均成長率をアウトパフォームしました。

↑2013年から5年間の成長率(各年3月31日締め)

↑前回の四半期決算(2017年3月期)

前回も好調な成長を記録してました。

↑左:年間アクティブ消費者 一人あたりの売上金額の推移

↑右:月間モバイルアクティブユーザー 一人当たりの売上金額の推移

順調に伸びてますね。

↑売上の52%を占めるCRM(顧客管理)事業も前年比の伸びが+65%と順調に伸びてます。

↑アリババの年度(3月31日締め)ごとの推移。

2016年から2017年にかけて売上成長率が50%台に加速しましたが、今回の決算発表を見る限り、引き続きその流れが続いています。

(2016年の純利益が突出しているのは大きな投資利益が入ったため)

ちなみにフリーキャッシュフローも2016年から2017年にかけて伸びが加速し、34%の伸びでした。

アリババの特徴は以下にまとめてあります。

まあ、アリババが中国市場をメインにしていなかったら文句なく長期保有の対象なのですが、今後の中国経済はどうなるのでしょうか?

この日経の記事のとおり、年後半にかけて金融を引き締めていくのなら、アリババの成長も鈍化するかもしれません。ただ、デジタルメディア・エンターテイメント(現在売上の8%を占めている)事業やクラウド事業(同 売上の5%)が前年比+30%と+96%と伸びてきてますので、コア事業以外の伸びがコア事業の減速を補うかもしれません。(追記:デジタルメディア・エンターテイメントとクラウド事業はまだ赤字でした)

↑希薄化後EPSが過去5年間の平均成長率+36.6%で伸びた時の、今後5年間の推移と、各年のPERが15倍、25倍、35倍だった時の株価。黄色の部分は今買っても利益が出るところ。ちなみに今のPERは63.8倍なので、かなり控えめに計算してみました。

モバイル対応もしっかりできてますし、社会のインフラとしてもう中国社会に根付いていますので、よっぽどのことがない限り2022年まで保有していれば損はしないと思いますが、どうなりますかね?

↓アリババ2017年6月期決算発表スライド

http://www.alibabagroup.com/en/ir/presentations/pre170817.pdf

↓押して頂けると大変励みになります。

Fintechの人気銘柄Square(スクエア SQ) PERがメチャクチャ高いけどいくらなら買ってもいいのか?

1.なぜ、スクエアに注目しているのか?

スクエアは、今まで導入費用と手数料の高さからクレジットカードでの支払いを受付られなかった小規模店舗をターゲットにして、安価なカード読取り機と決済手数料がたった2.75%(米国)でアップルペイにも対応、しかも翌日入金というスモールビジネスをしている人にとっては大変ありがたいサービスを展開しています。また、無料でPOSシステムアプリも提供しています。

↑2015年の10kに出ていたスクエアのエコシステムの図です。

ビジネスモデルは、まず決済(赤の四角囲み)を抑えることで、そのお店の売上状態を把握し、様々な付加価値のあるサービスを提供して稼ぐことを目標としています。サービスの目玉はスクエア・キャピタル(赤丸)と呼ばれる小口の融資事業です。加盟店の売上状態を手に取るように把握していますので、AIで素早く判断して、申込みの翌営業日に融資できるのが強みです。

↑スクエアのHPより切り取りましたが、このようにいくら借りたらいくら払えばいいのか分かりやすい上に、返済は自動的に日々の売上から差し引かれますので、煩わしさがないです。申込みもアプリからでき、個人営業主には願ったりかなったりのサービスだと思います。ちなみに、平均の返済期間は9ヶ月だそうです。

新興決済IT企業の雄といえば、なんといってもPaypalですが、こちらはEコマースをターゲットにしてます。スクエアは個人がやっているような小さなリアル店舗をターゲットにしており、既存の大手カード会社とも市場がずれてます。

直近の決算状況は以下のHPにまとめてあります。まだ赤字状態ですが、決済の取扱高は前年比約+30%台のペースで伸びてます。

このような素晴らしい成長ストーリーを知ってしまうと、すぐに株を買いたくなりますが、果たして今買って上手くいくのでしょうか?

2.今の株価

↑yahoo finance米国版より引用。

8月11日現在の株価でPERを計算すると、2017年末の予想EPS(0.24)だと103倍、2018年末の予想EPS(0.43)だと57.7倍でPERはかなり高いです。ちなみに、この12ヶ月で株価は2.4倍位になってます。株価が$15くらいだったら、PERは62.5倍と34.8倍でグロース株だと妥当なPERだと思いますが、今の水準だと高すぎです。

3.EPS$0.43を達成するには

2018年末の予想EPSである$0.43を達成するには、発行株式数が376M株なので、$161Mの純利益を上げなければなりません。

4.2年後の利益をシュミレーションしてみる

過去EPSの成長率は上のとおり、一定の伸びをしていませんので、単純にEPSから成長率を計算することができませんでした。よって、売上や売上コスト、営業費用の成長率を計算して、営業利益がいくらになるか計算しました。

↑過去5年間の営業利益と純利益が$1〜3M位の差しかありませんので、営業利益≒純利益としてEPSなどは計算しました。

↑スターバックスからの売上(上の赤線)からコスト(下の赤線)を引くと、なんと2015年まで赤字でした。スターバックスで利用されることはスクエアに貢献するどころか足を引っ張ってましたので、スターバックスに関する売上と売上コストの数字は除外して計算しました。なお、2017年からはスターバックスでスクエアは利用されておりません。

(1)過去5年間の成長率で計算すると(数字はin thousands)

過去5年間の売上成長率は53.1%、売上コスト成長率も53.1%、営業費用の成長率は40.9%でしたので、それを元に計算したところ営業利益(黒の棒グラフ)は2018年も赤字のままでした。まあ、創業後しばらくは何かと費用が嵩みますので、このシュミレーションは参考になりませんね。

(2)直近6ヶ月の成長率で計算すると(数字はin thousands)

2Q決算発表の10Qに載っていた各成長率を使用してシュミレーションしました。この成長率は2017上半期と2016上半期を比較して算出されています。2016年の数字にスターバックスは入っています。抜いて計算したところ、売上の成長率に比べて売上コストの成長率がかなり大きくなってしまったので、入れたまま計算しました。

直近6ヶ月の売上成長率は24%、売上コスト成長率は13%、営業費用成長率は6%でした。売上の成長率に比べて、売上コストと営業費用の成長率がかなり低い数字で、それだと2018年は$310Mの営業利益が出ます。今までの傾向から見ると純利益も営業利益に近い数字になると思われますので、予想の$161Mは優に達成できると思います。

$310Mを今の発行株式数376M株で割るとEPSは$0.82になり、8月10日の株価で計算するとPERは30.3倍になります。妥当なところでしょうか。

(3)直近3ヶ月の成長率で計算すると(数字はin thousands)

これも直近6ヶ月と同様、成長率にスターバックスの数字が入ってますが、直近3ヶ月の売上成長率が26%、売上コスト成長率が19%、営業費用成長率が25%で、その数字で計算すると、なんと2018年も赤字のままでした。

5.結局、いくらなら買ってもいいのか?

2年後の米国株式市場を想像してみると、米経済は緩やかながら成長していますし、FRBも資産の圧縮を続けていると思いますので、金利は今よりも高くなっていると思います。そうなると今まで以上の成長力を発揮していないと、今のPER57.7倍は通用してそうにもありませんね。

決済情報というビッグデータを元に小口融資など様々な付加価値があるサービスをAIを利用して迅速に提供するサービスは、これからどんどん伸びる分野ですので、仮にPERが30倍を維持できていたとして、先の4(2)で計算した直近6ヶ月の成長率で計算した営業利益$310Mに、今の発行株式数で割って計算したEPS$0.82✕30倍で株価は$24.6となり、今の株価の水準と同じです。

直近6ヶ月の成長率は営業費用の成長率が6%と低かったです。今回のシュミレーションをするためにスクエアの決算資料を色々見ましたが、成長企業で開発費用とかマーケティング費用の伸びを6%に抑えるのは難しいと思います。よって、営業利益$310Mを達成するためには売上の伸びを加速させないといけないと思います。

仮に売上成長率を40%、売上コスト成長率を30%、営業費用成長率を25%として計算すると2018年の営業利益は約$232Mで、今までどおり純利益も営業利益に近い数字になると仮定すると、EPSは$0.61でした。$0.61✕PER30倍=株価$18.3になります。直近の売上成長率が24%位ですので、再び頑張って40%まで加速させて、この株価が妥当ということです。

融資事業のスクエア・キャピタルはこれからどんどん伸びると思いますので、売上増加に大きな貢献をしてくれれば良いですが、スクエアが直接融資するわけではなく、他の銀行と提携してやってますので、マージンは思ったよりも高くないかもしれません。

こうやって色々考えてみると、期待先行でPERがべらぼうに高くなっている成長株をトレードする基本は「オニールの成長株発掘法」に書かれているとおり、株価の上昇が止まったと思ったら、直ちに売払った方がよさそうですね。

今は長期投資家が買うにはかなり危険だと思います。

「雄牛(強気の人)は利益を得ることがあり、熊(弱気の人)も利益を得ることがあるが、豚(戦い方を知らない欲深い人)は殺される運命にある」「オニールの成長株発掘法」p382

オニール的にはこのような感じで買えれば十分儲かったのでしょうが、残念ながらスクエアという会社の存在を知るのが遅かったです。

↓成長株投資ならオニールよりもこちらの本の方が分かりやすいです。

↓押して頂けると励みになります。

Eコマースのもう一つの巨頭 アリババ(BABA)について

1.アマゾンは凄いけど・・・

アマゾンの事業内容はみささんよくご存知だと思います。直販の「Amazonプライム事業」、楽天市場の様に出品者に場所を提供している「Amazonマーケットプレイス」、一般的には目立ちませんが、一番の稼ぎ頭のクラウド事業「Amazon Web Services(AWS)」 が3本柱になります。

アマゾンの欠点は設備投資し過ぎて純利益が安定しないことです。最近はAWSの利益が好調で予想を上回る好決算を出していましたが、今回の2Qは売上こそ前年同期比+25%で順調な伸びでしたが、EPSが予想$1.42のところ$0.4という、まさかの数字で久々にみんなを失望させました。また悪いクセが始まるのでしょうか?

↑アマゾンの決算資料にはいつも最初のスライドにフリーキャッシュフローが出てきて「Long-Term Goal Optimize Free Cash Flows」と書かれています。長期的なゴールはキャッシュフローを最大化することらしいです。利益は完全に無視してますね(笑)。

アマゾンは送料無料、プライム会員になればビデオや音楽が無料という至せり尽くせりのサービスで、地方の田舎に住んでいる私はすっかりアマゾンエコノミーの住人となっております。いずれ世界を席巻するだろうとは思いますが、こう利益が安定しないと株を買うのを躊躇してしまいます。

2.アリババとは

上の本によりますと、アリババの創業者である馬雲(ジャック・マー)氏はもともとは大学の英語の先生でしたが、1995年に視察団の通訳として米国へ行った際にインターネットに出会い、帰国後は大学を辞めて、知識も技術もまったく無いのにHPの制作会社を始めたそうです。

1999年に17名の仲間とアリババを創業し、2000年にソフトバンクの孫さんから$2,000万(約20億円)の出資(本当は1〜2億程度でよかったらしい)を受けて、今日の成功を掴みました。

2003年にインターネットモールのタオバオを始めました。アマゾンの直販スタイルとは違い、楽天モールと同様、出店者に場を提供する市場スタイルです。2004年にはアリペイという決済システムを開始してます。現在では中国のモバイル決済の8割を占めているようです。

中国でEコマースやモバイル決済が急速に広まった背景は、信用できるシステムだからだそうです。騙されたり偽物を掴まされることが多い中国で、ITの力により相対的に信頼度の高い商取引できる仕組みを最初に作ったのが馬氏だそうです。

ただ実際にはタオバオで騙されることもあるらしくて、中国人はチャットでお店の人に頻繁に問い合わせをして信頼できるか確認しながら購入しているようです。そこで、信頼できるお店を集めたTモール(天猫)という別のサイトも行っています。Tモールは日本企業も出店していて、おむつとか人気のようですね。

3.アリババの凄いところ

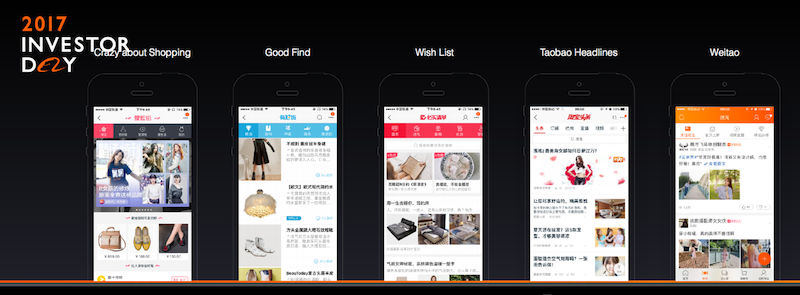

2017年5月31日に行われたアリババINVESTER DAYの資料を見てたらアリババが凄いことに気付きました。

http://www.alibabagroup.com/en/ir/investorday

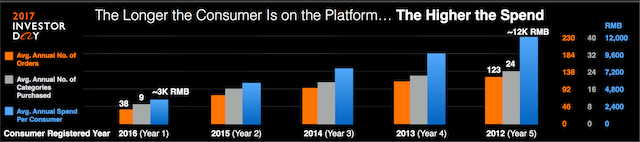

(1)年間の一人あたりの購入頻度と金額が凄い

オレンジ:年間平均注文数

青:顧客一人あたりの年間平均購入金額

一番左の2016年に顧客登録した人の年間注文数の平均は38回、年間購入金額は3,000人民元(約49,500円)近くでした。顧客登録してから年数が経つにつれて購入回数と購入金額が増えていき、5年目の人だと年間123回も注文して、12,000人民元(約198,000円)も使っているようです。中国人の購買力恐るべし!

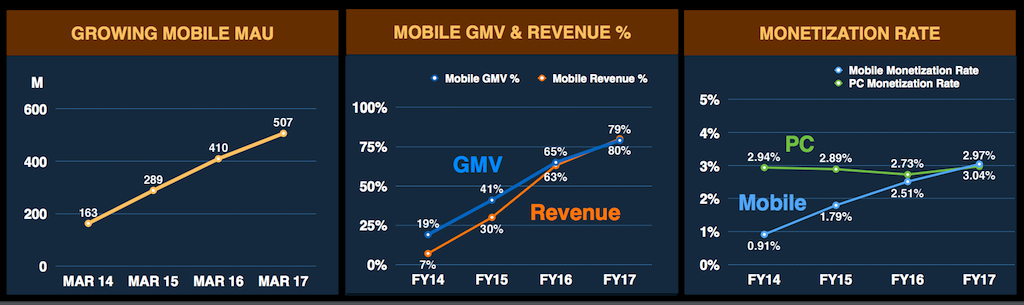

(2)モバイルの売上が凄い!

モバイルからの注文が凄くて、今や取扱高(グロス売上)の79%がモバイルからの注文です(ネット売上だと80%)。MONETIZATION RATE(取扱高に占める利益率)もPCを逆転して3.04%まで伸びてます。ただ、アリババはこのMONETIZATION RATE(Take Rateともいう)が弱くて、日本の楽天なら約7%、米国のeBayなら10%弱あります。ここが今後の課題であり、まだまだ伸ばせるポイントだと思います。

シバタナオキ著MBAより簡単で英語より大切な決算を読む習慣p25より引用

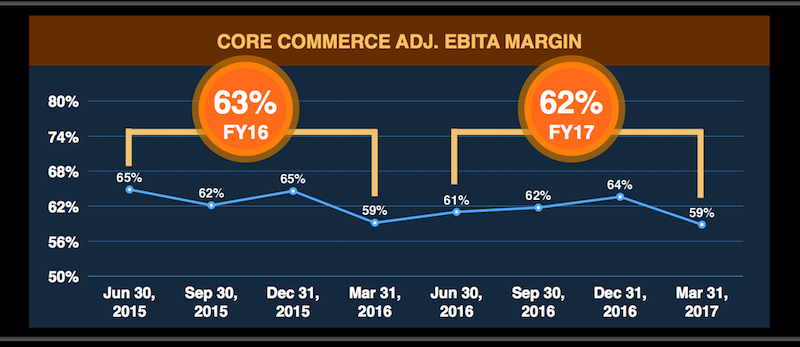

(3)コアのEコマースのEBITDAマージンが高い

2015年6月からずっと59%〜65%の間をキープして、高い利益率を誇っています。アマゾンとは比べるまでもなく優秀です(当然、アマゾンの戦略を考慮すると一概には比べられませんが)。

4.アリババの事業戦略

(1)販売手数料だけでなく広告やカスタマーサービスで稼ぐスタイル

アリババのコアの収益源はネット広告で、得意のモバイルだと中国のモバイル広告市場の約40%を占めているようです。

ニュース - 中国Alibaba、モバイル広告市場でシェア拡大へ、米市場調査会社の調査:ITpro

タオバオは出店料と販売手数料が無料で広告で稼ぐモデルのようです。Tモールは出店料と販売手数料をとってますが、販売手数料は1%しか取ってないようですので、値上できる余地はあると思います。

アリババを25兆円企業にした「大フリーミアム」モデルは、競合と何が違うのか?~「ビジネスモデル全史」【特別編1】 | 三谷流構造的やわらか発想法 | ダイヤモンド・オンライン

なお、タオバオはC2C(消費者間取引)でTモール(天猫)はB2Cになります。詳しくは以下を参照して下さい。

タオバオとは? タオバオ(淘宝)イーウー(義烏)の輸入代行 アローフィールド

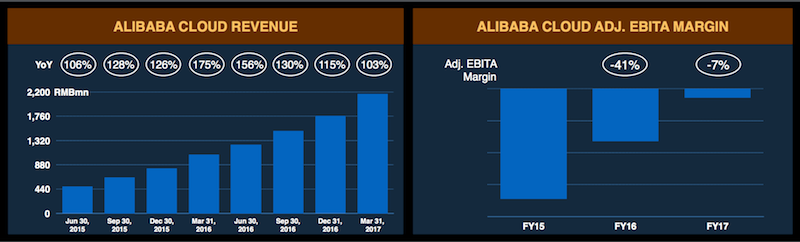

(2)クラウド事業

アリババもクラウド事業を行っています。Invester Dayの資料だとアマゾン、マイクロソフト、IBMについで第4位だそうです。

順調に売上を伸ばしてますが、まだ利益は出ていません。でも、この調子だと来年あたりは黒字事業になるかもしれませんね。

(3)エンターテイメント事業

アマゾンの後を追ってますので、プライムビデオのようなサービスも展開しています。アリババ・エコノミーシステムを発展させるには、ここも充実させていかなければならないのでしょうが、コンテンツを買うのに初期投資がかなり嵩みますので、投資家としてはいやですね。

5.まとめ

アリババのモバイルシフトは凄いですね。動画で商品を紹介したりしてかなり頑張っているようです。楽天の決算資料もチェックしましたが、そこら辺の資料は出してませんでした。

注文数が多いのも驚きでした。販売品で日用品・雑貨の割合が22%(2013年9月時点 週間東洋経済 アリババの正体より)もあるようで、中国人は日用品もネットで気軽に買っているみたいです。日用品ECは利用頻度と継続率が高いので、広告で稼ぐモデルだとここも一つの強みだと思います。楽天も2016年に89億円で爽快ドラックを買収して日用品部門も組み込んでましたね。

気になるのがアマゾン同様エンターテイメントにも力を入れていることです。ただ、今のところ数字には問題ありません。

順調に売上、営業利益、純利益も伸びてます。2016年の純利益は何か投資利益で52,254M人民元(青線)の大きな収入があったようなので、特別に増えてます。

2017年の2Qの決算発表は8月17日の寄り付き前です。楽しみですね。私は昨年の9月から注目してましたが、結局買えずじまいで、スルスル株価が値上がりするのを指を加えて見ておりました。

アリババ(BABA)は8月末に絶好の買い場を迎えたのだが・・・ - Hang in the US MARKET

こんど12日にお話を聞きに行く有名な投資家さんの推薦書です。やはり、こういう硬派な本読んでおかないとアリババのような成長株は思い切って買えませんよね〜

↓押して頂けると励みになります。

金利が上がると株価はどうなるのか? 金利と株価の関係について

現在、米国長期債の金利は2.26%くらいなんやな。https://t.co/sZKVz2fjf4

— 個人凍死家テリー (@Frozen_Telly) 2017年8月5日

米優良株の配当利回りが3~5%とか言ってるんだが、これから「キャピタルゲイン狙わず」にインカムゲインを狙うって言う戦略なら債券のほうがいいよねw#債券も今後価格下がりそうだが

このツイートを見た時に「あっ!」と思ったので、金利と株価の関係についてブログにまとめてみました。リーマンショック後からの長い金融緩和政策のお陰で、米株は順調の伸びてきました。利上げは2年前から行われてきましたが、非常にゆっくりとしたペースですので、株価にはほとんど影響を与えてません。もし今後、下の日経新聞の記事のとおり米国債バブルが正常化して金利が急騰したら、株価はどうなるのでしょうか?

米国債はバブルか FRB、来月にも資産圧縮 市場、金利急騰を警戒(8月6日 日経新聞朝刊)

http://www.nikkei.com/paper/article/?b=20170806&ng=DGKKZO19705340V00C17A8EA2000

【目次】

1.株価に金利が与える影響

田渕直也著「投資と金融にまつわる12の致命的な誤解」のp56に理論株価の計算式がありました。

この公式でのr(金利)の数字は超長期の国債金利を用いるようです。

たとえば、EPS:100円、r:3%、g:3%、p:5%で計算すると理論株価は2,000円になります。

当たり前ですが、理論株価は分母が大きくなるほど小さくなりますので、r(金利)の上昇は株価を下げる要因になります。

r(金利)の上昇を打ち消すにはg(EPSの期待成長率)が上がるか、p(リスクプレミアム)が下がる必要があります。

本書によると長期金利は経済全体の期待成長率に近い値に決まるとされています。よって景気に左右される市況株や金融株は、景気上昇に伴う金利上昇局面の初期ではg(EPSの期待成長率)が上がりますので、強い株になります。

反対に、ディフェンシブ銘柄と呼ばれる不況に強い銘柄は、g(EPSの期待成長率)があまり上がらず、株価が軟調に推移することになります。

2.金利はどこまで上昇するのか

エネルギー価格の低迷や賃金の伸びが弱いこともあって物価上昇は問題無いレベルですが、世界の主要都市で不動産価格がかなり上昇しており、各国の中央銀行はそれを押さえたいと思っています。

21世紀に入ってから、先進国では長期金利が昔ほど上がらなくなりました。IT革命やグローバル化による影響だと言われています。

ベン・バーナンキがFRB議長の時から始まりましたが、今は各国の中方銀行が金融政策のフォアードガイダンスをするようになって、昔みたいに突然の利上げ発表もありませんので、株価が急に大幅な調整をすることはないと思いますが、MarketHachの広瀬さんがダウが$17,000台まで下がると予想していることから、油断はできないと思います。

3.今後の対応の仕方は?

自分の保有している銘柄のgとpが金利上昇でどうなるか予想しておく

業績低迷のため低成長で、負債が嵩んでいる銘柄は、r(金利)だけでなくp(リスク・プレミアム)も上がりますので、金利上昇の悪影響をもろに受けるため要注意です。

ハイテク株などのEPSが今成長している銘柄も、もし成長率が鈍化すればgが下がり、分母が大きくなりますので、要注意です。

今後EPSが更に成長していくと予想される銘柄(銀行株や市況株など)が安泰だと思います。

自分の投資スタイルを見失わない

ディフェンシブ銘柄で配当を累積投資している人は、長期的に見たら買い増しするチャンスになりますので、株価が下がって含み損が大きくなっても、自分のルールに従って淡々と買い増しして行くべきだと思います。ただその企業が今後も成長し続けるかどうかはよく吟味する必要があると思います。

ポートフォリオのリバランスや組み換えをする

ダウも新値を更新し続け、含み益を多く抱えている人も多いと思います。ここで一旦利益確定して、自分のポートフォリオを見直してみるのもいいかもしれません。米国債が売られたら、その巨額のマネーが次にどこへ向かうのか、米国以外にも欧州や新興国など幅広く目を向けて投資先を再検討するもの一考だと思います。

4.金利が上昇していた時代の米株相場の状況を勉強してみるのもおすすめ

日本は長い間利上げをしてませんし、リーマンショック後から米国株に参戦しましたので、私は利上げ局面での株式相場を経験していません。若い投資家はみんなそうだと思います。よって、利上げ局面で景気や株価がどう動くのかを勉強しておくのも大事だと思います。

私は昨年、グリーンスパンの「波乱の時代」を読んで勉強しました。1987年にFRB議長に就任して、2ヶ月半後にブラック・マンデーが起きて株価が暴落しました。それから21世紀に入って、2006年の住宅バブル崩壊前に退任するまでの米国経済の歴史がこれ一冊で知ることができます。中古で買うととても安いので、コスパは最高です。厚い本ですので、とりあえず上巻だけ買って読んでみて下さい。上巻だけで在任中の米国経済の流れを掴むことができます。

次に余裕があれば、リーマンショックの時のFRB長官ベン・バーナンキが書いた「危機と決断」もおすすめです。これを読むとリーマンショックが金融崩壊を招く一歩手前まで行っていたかが良く分かります。読んでいて背筋が凍りました。そして、自分の中で最悪の状況を理解しておくと、少々の景気が悪くなって株価が下がっても動じなくなり、また何年か我慢すれば元に戻るだろうと楽観的に考えられるようになると思います。

おまけで、最後にこの本は凄く参考になりました。我々が誤解しやすく、しかも説明しにくいことを素人向けにわかりやすく解説してくれてます。今まで3回は読んだかな

↓押して頂けると大変励みになります。

FinTech銘柄Square(スクエア SQ)の2Q2017決算 好決算だが買収否定で株価下落

今年の第1四半期の決算の中でMarketHackの広瀬さんが一番注目した小型ハイテク株であるスクエア(SQ)の第2四半期の決算発表が8月2日にありました。とても良かったですが、3%以上売られました。7月に入ってから買収される噂で株が買われていたのですが、カンファレンスコールでの質問で経営者が独自路線を貫くと買収を否定したためです。これは買いのチャンスか?とスクエアについて調べてみました。

【目次】

スクエアの特徴

スクエアはデジタル決済のパイオニアで店舗向けの決済端末を提供しています。導入が簡単で、しかも店舗側が支払うカードの決済手数料が安く(日本だと3.25%(JCB除く))、入金が早い(2営業日)のが特徴です。現在は米国、カナダ、日本、オーストラリア、イギリス、アイルランドで事業展開しています。

決済をベースに以下の写真のような小売店が必要な様々なサービスを提供して成長している会社です。

一つ一つ手間を掛けてしていたのを、下の写真のようにアプリで一つにまとめているのが特徴です。

↑このアプリはiPhoneのビジネス・アプリケーション部門で第6位あたりをキープしています。ちなみにペイパルは57位です。スクエアはこれらのサービスを決済手数料以外は全て無料で提供しています。

↑スクエアは決済スピードの高速化にも力を入れていて、一般的なクレジットカード読取機よりもかなり早いです。

↑また、小売店に対して融資もしています。融資先の売上状況をリアルタイムで監視できるので、銀行が貸さないようなお店にも融資できるのが強みです。ローンデフォルト率は4%以下のようです(2017年3月31日現在)。

取扱高を売上収益で割ったテイクレート(%)は3.36%あります。ちなみに2015年度の三菱UFJニコスカードは1.94%、2016年度のクレディセゾンカードは2.77%だったそうです。

シバタナオキ著「MBAより簡単で英語より大切な決算を読む習慣」p75より引用

スクエアの第二四半期決算内容

↑純利益はまだ赤字ですが、それ以外は順調に伸びています。

広瀬さんが絶賛した第一四半期と比べて、グロス・ペイメント・ヴォリューム(GPV、取扱高)は伸びてますが、前年同期比での成長率は33%→32%へやや鈍化していました。トータル・ネット・レベニュー(売上収益)の成長率は22%→26%へ伸びてます。

↑スクエアはスモールビジネスをターゲットとしてますが、一番左のグラフを見ると年間売上$5000k(約6000万円)以上の割合が増えてきています。真ん中はスターバックスが2016年第4四半期中にスクエアの利用を止めましたので、その要因調整後の売上収益、右は同じく調整後のEBITDAになります。売上収益の伸びは第一四半期が+36%だったので、+36%→41%へ伸びてました。

↑利幅が大きそうな融資額の伸びです。前年同期比で+68%でした。利益率が知りたくて調べたのですが、残念ながら見つけられませんでした。

決済における売上収益率(2.94%)と利益率(1.04%)には大きな変化がありませんでした。

まだ、純利益は赤字ですので、気になる支出項目の動きは以下のとおりです。

製品開発費用 $78m(前年同期比+14%)

セールス及びマーケティング費用 $60m(同+53%)

管理費 $63m(同+24%)

決済・融資の損失 $18m

スクエアの今後の成長戦略

カンファレンスコールではまず、融資額の伸び(+68%)について強調してました。決済手数料よりも利幅がいいはずですので、ここがもっと成長すれば、更に期待が持てます。ちなみに、融資事業は米国だけしかまだやっておりません。 あと、個人へのクレジットカードサービスも始めたようです。

そして今、スクエアが力を入れているのがオートメーション化で、現在では加盟申込みの90%以上が自動で承認されているようです。個人のクレジットカードも郵便番号とemaiアドレスが電話番号で申請できるようなので、凄い進化ですね。

スクエアは個人が経営するような店舗をターゲットにして、簡単、便利、低コストの決済サービスを展開し、それをベースに付加価値のあるサービスも展開しようとしています。この市場は非常に大きいですので、当然まだまだ成長して行くと思います。

当然、美味しい市場にはライバルが多いわけで、一番は設立されてから20年たつ老舗のペイパルでしょうか。ペイパルの第二四半期もトータル・ペイメント・ヴォリュームが$106Bとスクエアのずっと先を行っていて、しかも前年同期比+26%の成長率でした。今は土俵がネット店舗とリアル店舗で違いますが、何処かで重なってくるかと思います。また、個人レベルの小売店をターゲットにしていることから、そこへリーチするためにマーケティング費用が伸びてますので、ここらへんが純利益を圧迫している一つの要因かと思います。

スクエアのCEO兼会長はジャック・ドーシーでツイッターの創業者兼CEOでもあります。ツイッターは苦戦してますが、こちらは上手く行ってますね。

↓押して頂けると非常に励みになります。

↓この本も参考にしました。

石油メジャーを斬る!石油メジャーの特徴を比較(その1)

このところ石油メジャー絡みのブログを書いていますが、石油メジャー企業をいろいろ調べていたら、参考になるグラフ等を各社のHPで見つけましたので、ここで紹介させて頂きたいと思います。

(1)エクソンモービルのHPより抜粋

格付けはMoody’sとStandard & Poor’sの2017年1月31日時点のものです。TotalCapitalizationとLeverage(Net Debt / (Net Debt + Market Capitalization))は2016年12月31日時点の数字よりで算出されたもので、これは企業の財務レバレッジ(借入比率)がどのくらいあるかを示した比率になります。

↑エクソンの財務状況がピカイチであることをアピールしてました。

↑昨年は2月に原油が$26まで下げて悪夢を見ましたが、そのような状況でも、エクソンのキャッシュフローが一番マシだったとアピールしてます。(左(青系)のグラフがインフローで右(赤系)がアウトフロー)

↑資本投下利益率はエクソンが一番いいとアピールしてます。

これらを見れば、エクソンモービルの優良さが一目瞭然ですね。

(以上の3枚のスライドは2017Analyst Meetingのスライドより抜粋しました)

(2)シェブロンのHPより抜粋

↑シェブロンの特徴は営業マージンの高さだと思います。今回の2Q決算でも15%くらいありました(エクソンは11%くらい)。それを裏付けるグラフで、左は上流部門の利益率(グレー部分は他4社の利益率のゾーン)、右は下流部門の利益率です。

↑投資家への還元率ですが、青のシェブロンが一番高いことをアピールしてます。昨年は従業員を7000人カットしてまで、配当を維持したのには驚きました(日本人の感覚からいうとそこまでしてまで配当を維持しなくてもいいよと思ってしまいましたが、甘いのでしょうか?)今回の2Q決算では配当性向が1.4と高かったのが気になりました。

投資家還元を最重視している意気込みが伺える資料です。

以上の2枚のスライドは今年3月に行われたChevron's 2017 Security Analyst Meetingより抜粋しました。

エクソンとシェブロンは問題ありませんので、何も考えずにホールドできると思います。次に紹介するBPとロイヤルダッチシェルは負債の大きさが懸念されてる石油メジャーです。株価が上記2社に比べて割安なので、配当利回りは6%くらいあります。

(3)BPのHPより抜粋

↑左下の14.7yeasに注目しました。これはReserve to production ratio(可採年数 = 可採埋蔵量 / 年間生産量)でBPの資料だけこの数字がアピールされていました。石油会社は石油を出荷するためには、新たに油田を掘らないといけませんが、借金が嵩むと採掘費用を借金の支払いに回しますので(石油株は配当が命なので、減配は最後の最後までしないようです)、可採埋蔵量が減ってきます。2010年のメキシコ湾原油流出事故で多額の補償金を毎年支払い続けているBPは、この数字が悪いかもしれないとの懸念がありましたが、一安心しました。岩瀬さんの2016年2月のブログ(下のリンク)によると、エクソンは16年だそうです。

http://ameblo.jp/nobbypapa/archive5-201602.html

↑左の棒グラフは各社の油田の保有割合です。緑(伝統的油田)、黄緑(深海油田)、黄色(天然ガス)、オレンジ(シェール)、赤(サンドオイル)を表しています。エクソンのシェールの割合が意外と高いなと思いました。BPはバランスが取れているとアピールしています。右は下流セクターの利益率の高さをアピールしています。グレーのゾーンが他社のレンジを表しています。

以上2枚のスライドは2017年2月に行われたBP Strategy updeteのスライドより抜粋しました。

(4)ロイヤルダッチシェル

すみません、ロイヤルダッチシェルのHPでいろいろ探してみましたが、特筆すべき他社と比較して優位にあるグラフ等は見つけられませんでしたので、なにもなしです。ロイヤルダッチシェルについては、後日まとめてみたいと思います。

面倒くさいので、今まではあまり決算資料とか読んできませんでしたが、この本をきっかけに色々調べて見ようと思い、ブログを再開しました。特に同業他社を比較すると気づきが多く、またブログネタも増えますので、一石二鳥です。

石油株は配当銘柄として人気があり、長期保有している人も多いと思いますが、自分の保有している企業の特徴や欠点を把握しておくことは重要だと思います。この本は決算資料を読む楽しさを教えてくれるとてもお勧めの本です。

↓押して頂けると励みになります。

ハラハラドキドキの決算発表、無事峠を超えたBP!、石油株ならBPが面白い!

私のポートフォリオの中で3番目に多いBPの決算発表がありました。2Qは原油価格が低迷していたのでBPについては非常に心配しておりました。また、第1位のエクソンモービル、第2位のドイツ銀行が今回の決算発表でコケましたので、BPもコケたら涙が出るところでしたが、株価が示しているとおり、予想以上の結果でホッと胸を撫で下ろすことができました。

石油メジャーの一角、ロンドンに本社を置くBPは、2010年にメキシコ湾で原油流出事故を起こしてしまい、今まで多額の補償金支払いに苦しんで来ましたが、本日の決算発表によると、ようやく補償金支払いの峠を超えたようです。これからはどんどん支払額が減っていきますので、キャッシュ・フローが正常化に向かうと思われます。

↑今年上半期のキャッシュ・フローです。上が実質的な(補償金の支払いを抜いた状態)キャッシュ・フローで黒字です。下が補償金等のキャッシュ・フローになり、上下を合わせると正味のキャッシュ・フローになります。赤字ですので、Net Debtがこの1年間で$30.9Bから$39.8Bへ増えています(net debt ratioは24.7%→28.8%)。

同じ高配当石油株であるロイヤルダッチシェルは今回負債を減らして来ましたが、BPはまだ減らすところまで行っていません。

↑補償金支払いは、2017年は$4.5-5.5Bを予定しており、来年は$2B以下となっています。ブルームバーグの記事によると今年はすでに$4.2Bを支払っているようですので、支払いの峠を超えてますね。

BP Breaks Even in ‘Tough Environment’ After Debt Hits Record - Bloomberg

↑今後、BPが楽しみなのは、原油1バレルあたりの損益分岐点が今$47/bblなのが、$35-40/bblまで下げることを目標としていると言っていることです(WSJの記事だと「来年までに」と書いてありますが、BPの決算資料の表だともっと先のようです)。どちらにしろ長い間補償金に苦しめられてきたので、効率的な経営はBPに一日の長がありそうです。

BP Turns a Corner, but 2010 Oil Spill Keeps Biting - WSJ

(WSJのアプリだと無料会員でも記事が読めます)

↑現在の原油生産量は約3500mboeで、1年前と比べて10%伸ばしましたが、今後も順調に生産を伸ばして行くようです。

↑今回の決算発表のサプリメンタリーインフォメーションにあった資料ですが、調整後の営業キャッシュフローが1Qと比べて2Qは凄く伸びています($4,408→6,915m)。平均原油価格は1Qの方が高かったのに、凄いですね!

損益分岐点の原油価格については、シェブロンの方がよかったと思います。安定度で言えばエクソンやシェブロンがダントツです。しかし、BPは原油価格の見通しを今後5年間は$45-55で推移すると予想して、それに合わせた経営を目指しています。原油流出事故の補償で苦しんできたBPのターンアラウンドが上手く行けば、配当だけでなくキャピタルゲインもまだまだ狙えそうです。リスク要因としては、原油価格がBPの損益分岐点を下回る状態が長く続くことだと思います。分かりやすいので、勝負しやすいですね!

↓押して頂けると励みになります。

なぜエクソン(XOM)は人気がないのか?今回の決算内容を同業他社と比較して出た私の中での結論

28日にエクソンモービル(XOM)が2017年2Qの決算発表をしました。EPSが予想を僅かに下回ったため、株価が一時$78.27まで下げ、2016年2月8日以来の水準まで落ち込みました。原油価格は2016年2月よりも高いのに、手堅い経営で知られるXOMがなぜここまで売られるのでしょうか?

XOMは私のコア銘柄なので、今朝からシェブロンやロイヤルダッチシェルの決算発表内容と比較して調べました。その結果、自分なりに出した結論は「経営が堅実過ぎて、今後(良い意味での)サプライズの可能性が低い」(笑)。株は将来上がると思うから買うのであって、上がる可能性が低いものは誰も買いませんよね。

↑今回のエクソンの決算、1年前に比べて文句ないリカバリーをしていると思います。

↑今年は今のところキャッシュ・フローも問題ないですね。さすがエクソン!

↑シェブロンの2Qと今年のキャッシュ・フローは今のところ赤字です。

↑ただ、エクソンは原油生産量が1年前に比べてやや下がっていて、伸びていません。

↑シェブロンは1年前に比べて10%近く生産量を伸ばしてます(原油とガスを合わせて)。

↑これもシェブロンですが、2017通年でも生産量を4〜9%伸ばすとガイダンスしています。

↑ロイヤルダッチシェルも「この先これだけ生産量を伸ばして、営業キャッシュ・フローがこれだけ伸びますよ」とアピールしてます。

しかし、エクソンの資料には油田開発区の説明資料はありますが、この先の生産量の伸びを示すグラフが出てきません。FTの記事でもエクソンの投資が慎重すぎると指摘されていますが、どうなっていのでしょうか?

そこで、エクソンのHPを見ていたら、アナリストミーティング2017の資料に参考になりそうがグラフがありました。

file:///Users/takuya/Downloads/XOM 2017 Analyst Meeting.pdf

↑2018〜2020年の投資先(予定)を表したグラフです。一番左のグラフの水色部分は3年以内の短期にリターンが得られる投資先を表していますが、バーミアンとバッケンという米国のシェールオイルに結構投資しようとしてます。こららの地域はシェールオイルの中でも低コストで採掘でき、しかも大型油田と違ってシェールは小回りがきくので、需給バランスや原油価格動向に合わせた原油の採掘ができそうですね。

でも、シェールオイルは伝統的な大型油田に比べてコストがかかってしまいます。

↑上流部門の利益の推移ですが、米国部門は今回$183Mの赤字となっています。2016年に比べたら赤字幅は減少してますが、今の原油価格水準だと大幅な利益の増加は望めなさそうですね。

エクソンのカンファレンスコールのQ&Aで、この先の原油価格の見通しを今は需給バランスが接近しているが、来年始めはまた供給過剰になると言っていました。シェブロンとロイヤルダッチシェルが生産を伸ばしてくるのを見ると、納得できる見通しだと思います。

この先も長期的に原油価格の上昇が見込めないなら、XOMの利益も予想以上に大きく伸びることはなさそう、すなわち「期待値が低い=株の人気がない」ということで、私の中で納得できる結論が出ました。(調べるの疲れた〜)

↓押して頂けると、励みになります。

Facebookの決算、私が注目しているポイントは?

FANGの一角、Alphabetの決算は売上、EPSともに予想以上だったのに、決算発表後は売られました。理由は欧州の罰金はどうでもよく、広告単価(Aggregate cost-per-click)の下落(前年同期比-23%、前期比-6%)とTAC(Traffic acquisition costs=広告を載せるサイトに支払う費用)の上昇が嫌気されたと思われます。広告単価の下落はスマホからのアクセスが増えているからだと言われています。

グロース株は成長率が低下すると株価が下がるので、ここらへんの今後の推移は要注意ですね。

さて、私が注目しているFacebookの決算が7月26日の引け後に予定されています。

なぜ、注目しているかといえば、更なる成長が期待できるからです。

広告ビジネスでは売上=ユーザー数✕ユーザーあたりの売上(ARPU)の公式が成り立ち、広告媒体としての魅力は「アクティブユーザー数」で決まるようです。(シバタナオキ著「MBAより簡単で英語より大切な決算を読む習慣」より引用)

上のグラフは2017年1Qの決算資料ですが、地域別のデイリーアクティブユーザー数は一番下の北米が一番少なくて、ヨーロッパ、その他の地域、アシア太平洋の順でユーザー数が多いです。

ARPUは北米がダントツで高く、ヨーロッパですら北米の3分の1以下です。また、北米では2016年の1年間の伸びが素晴らしく、「何が起きたのだ?」という感じですが、これを他の地域に水平展開すれば、まだまだ売上を伸ばすことができますね。

私はあまり広告をクリックして見たりしませんが、友達が「いいね」することで自分のタイムラインに流れてくるFacebookの動画広告だけは、友達だと興味が似ているので、ついついクリックして見てしまいます。

北米の動きからアクティブユーザーの伸びはいずれ他の地域でも鈍化すると思います。伸ばせるところはARPUです。ARPUをどこまで伸ばせるかに注目です。

上記のFacebookに関する内容は以下の本に書いてあります。IT関連株に投資する人で決算のポイントが分からない人は、絶対この本を読むべきです。

FB株はIPOした時から知っていますが、AlphabetやAmazonと比較して所詮Facebookに広告乗せているだけだろうと、IPOした時の株価がもたついたイメージのままこの本を読むまで過ごして来ましたので、当然株は買ったことがなく今も持ってません。この本を読んだら無性に買いたくなりましたが、今から買ってもな〜(成長が鈍化したと思われたら叩き売られるので怖い)という感じで傍観しています。

中国リスクを正しく押さえる② 「中国の過剰債務問題とは?」

津上俊哉氏の最新刊「「米中経済戦争」の内実を読み解く」の中から、中国リクスの根幹である過剰債務問題について、まとめておきたいと思います。

中国の過剰債務問題

- リーマンショック後の金融緩和政策で2009年から2016年までの8年間で累計320兆元(今のレート1元=16.43で計算すると約5257兆円)の資金が、製造業の設備投資、不動産投資、政府のインフラ投資に使われた。

- これらは国有企業、地元政府直径の国有ディベロッパー、地方政府系列法人の手で行われ、人が住んでいないゴーストタウンや鉄鋼などの過剰製造設備問題を引き起こした。

- これらの法人のバランスシート上では、これら行った事業の厳格たる減損評価がされておらず、「表向きの簿価」と現実の市場価値の差額が「含み損」としてバランスシートに隠れている。

- これらの投資の財源は、過半が銀行もしくはシャドーバンキングからの借入によって行われている。

- 銀行の不良債券比率は、公式では1.7%、要注意債権を加えると7%程度だが、民間推計では不良債権比率は2ケタを超えていると言われている。

- それを裏付けるように、中国株の銀行セクターのPERは他のセクターよりも著しく低く、1ケタ台である。

- もしこれが原因で金融危機が生じると、日本のバブル崩壊と同様に、長期間に渡り経済が低迷する(バランスシート不況)

この問題の今後の行方は?

- 日本のバブル崩壊、米国のITバブルやリーマンショック前後の両国の10年国債の金利推移をみると、バブル崩壊後は長期に渡り、長期金利が低迷している。中国の国債利回り(5年債)も2014年1月をピークに下降しており、現在はバブル後遺症期3年目と思われる。

- 中国は債務国ではなく世界第3位の債権国なので、急激な海外資本の引き上げの可能性はなく、日本の90年代と同じような道筋を辿り、なだらかな下降曲線を辿りそうである。

- 地方政府も銀行からお金を借りて、インフラ投資、不動産開発を行って借金が嵩んでいたが、2015年に「省級地方債」を発行して債務の付け替えを行い、国債と同等の安い金利水準で銀行に押し付けている。日本同様、信用力の高い中央財政に債務負担の重心を移す改革も行われている。

- 今後の課題は重厚長大産業の国営企業の不良債権の処理を行い、リストラをして再生できるかどうかがポイントである。

この本を読んで学んだこと。

- 中国は世界第3位の債権国なので、日本と同様、急速に経済が破綻するわけではない。

- 長期的な中国の景気は、バランスシート不況で下降を辿る。ITなどのニューエコノミーは好調だが、オールドエコノミー(=国営企業)をリストラして改革できるかどうかが、景気が本格的に復活できるポイントである。

- 短期的な中国の景気は政府の経済運営次第(アクセルとブレーキ)である。2014年と2015年は「新常識」のスローガンのもと大幅な景気引き締めを行ったが、保守派からの反発など政治的な理由で2016年からはインフラ投資等を増やし始めて現在に至っている。中国の経済指標が堅調なのはこのためである。

番外編

この本の第5章で北朝鮮問題が扱われています。米国は長距離弾道ミサイルの実用化が見えてきて、かなり焦っています。ただ、米国には北朝鮮のミサイル開発をやめさせる手段がないです。得意の空爆をしたら韓国か日本のどちらかがミサイル攻撃を受けるのが、目に見えています。頼るのは原油や物資を北朝鮮に輸出している中国ですが、中国も北朝鮮が崩壊して在韓米軍が国境まで来られても困りますし、中国共産党内には北朝鮮擁護派もいます。また、北朝鮮側も最近は中国にも楯突いたりして、中国の言うことも簡単には聞き入れません。我々日本人にとっての大きなリスクは、北朝鮮政策が上手く行かず、郷を煮やしたトランプ氏がとんでもない行動に出て、とばっちりを日本が受けることです。この本を読んで一番勉強になったのは、自分の一番大きなリスクは中国経済の崩壊ではなく、トランプ政権の北朝鮮政策次第で、日本が北朝鮮からミサイル攻撃を受ける可能性があるということでした。ティラーソン国務長官とか優秀な側近が次々と辞任したらそれこそヤバイですね!