【書評】アマゾンが描く2022年の世界

このブログの目次

たまたま本屋で見つけたこの本ですが、立教大学ビジネススクールの田中教授がAmazonについて多面的に考察していて、なぜAmazonの株がこれだけ上がっているのかよく理解できました。

Amazonのサイト(http://amzn.to/2CWjWeJ)に詳しい目次が載っているので、本書の内容はそこを確認して頂くとして、この本を読んで私が投資家目線からAmazonについて思ったことを書いていきたいと思います。

1.Amazonという企業の本質的価値は何か?

↑AmazonとGoogle(オレンジ線)の株価の推移ですが、今年に入ってからのAmazonの好調さが目立ちます。

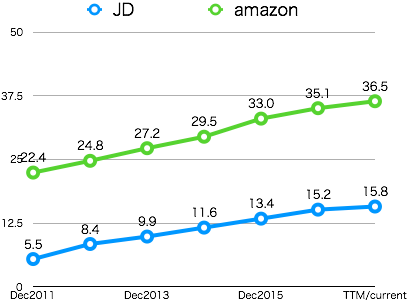

↑Amazonは純利益を出すことを考えていないので、PERは役に立ちません。株価の割高度合いを見るのに、私はPSR(株価/1株あたりの売上高)が一番いいかなと思い、過去10年の推移を調べてみましたが、PSRも高くなってますね。

私は恥ずかしながら今までAmazonのことをECがメインで、AWS(クラウドサービス)は利益面でECを補佐するためにやっているものだと思っていました。

本書を読んでようやく私もAmazonの狙いが理解できました(笑)

キンドルとかAmazonエコーを安く販売するのは、データを集めるためです。Whole Foodsの買収やAmazonゴーでリアル店舗を持つのも、リアルな行動データを収集するためです。AWSはそのデータを保管するために作り、たまたま他の企業に開放しているだけです。

もちろんこのビッグデータはECの売上を伸ばすことに使われるのですが、ビッグデータを持っているとAIの開発とか、EC以外にも大きく貢献しますよね。Amazonの企業価値の本質はここにあると理解することができました。このビッグデータの収集力はGooglよりも上だと思います。

2.ベゾスの目指すところは何か?

ジェフ・ベゾスは超長期的視点からAmazonという会社をマネジメントしており、最終的なゴールから逆算して今やるべきことを明確化して運営されていると本書では解説されています。

ネット販売の商材にまず書籍を選んだのも、本はどこで買っても同じなので、馴染みのないECでも受け入れられやすく、しかも取次がしっかりしているので、在庫を沢山持つ必要がないという点からですが、ではベゾスが目指す最終的なゴールは何なのでしょうか?

それは、「宇宙コロニー」を作って、宇宙で人間が生活できるようにすることです。

ベゾスは個人資産でブルー・オリジンという宇宙事業の会社を作ってロケット開発を行っており、今年中に10分間の宇宙旅行を提供することを目指しているようです。そして、スペースX社と同様、低コストでロケットを飛ばすことを当面の目標としており、宇宙開発のインフラを整備しようとしています。

宇宙事業もいずれAmazonに組み込まれることが予想されます。宇宙コロニーはとりあえず置いといて、ビジネス面からみても宇宙事業は通信衛星の打ち上げや、通信衛星の様々な観測データの活用など、将来的にはAmazonに大きな利益をもたらしてくれると思いますが、当面の開発費用がいかほどになるのか、投資家目線では心配するところです。

3.アリババとの比較

本書の第6章でAmazonとアリババが比較されているのですが、両社ともECプラットフォームからクラウド事業まで似たような事業形態ですが、アリババはアリペイを握っているので、ビッグデータの収集という点ではアリババの方が進んでますね。

また、ベゾスとジャック・マーの比較がとても興味深かったのですが、ジャック・マーは中国のためにインフラを整備するという社会的ミッションを掲げてCSR的な大志を持ってアリババを経営しているようで、中国ではとても尊敬されているようです。

逆にベゾスは経営者としては大変素晴らしいと思うのですが、Amazonがリアル店舗を駆逐して巨大化していく様に恐怖を持っている人も多く、ベゾスに対しては賛否両論の意見があります。

この違いは将来的にどうなるのでしょうか?この点もAmazonに投資する上でのリスク要素になると思います。

4.マーケティング的視点から見たAmazonの戦略に対する死角

本書の最後ではマーケティング的な視点からAmazonの戦略に対する考察をしています。マーケティングで有名なコトラー氏は、これからは4C(共創、通貨、共同活性化、カンバセーション)への転換が必要であると言っているようです。

共創とは顧客とフラットな関係性の中で新たな商品・サービスを創り上げていくこと、カンバセーション(Conversation)とは、顧客と企業、顧客同士がより対等な関係性の中で対話することを意味しているようですが、要はITがより進んで行く中で、対話という概念がより重要となって行くようです。

今のAmazonは顧客や取引企業とそれ程対話しているイメージはなく、ベゾスという天才経営者が思い描いているゴールに向かって着実に進む巨大な船のようです。品揃えが豊富で値段が安く、配送も早くてECのプラットフォームも使いやすく、AWSも値段が安くセキュリティーも盤石で、文句がつけようのないサービスを提供して我々の日常を支えてくれていますが、この先Amazonに対する消費者のイメージに変化が訪れる時が来るのでしょうか?

5.まとめ

ビジネススクールの教授が書いた本だけあって、多面的な視点からAmazonという企業を分析してあり、金曜日(3月2日)の夜に買って、すでに2回も読んでしまうほど、夢中になってしまいました。その専門的なAmazonに対する解説はぜひ本書を読んで頂くとして、本書を読んだ興奮を急ぎブログにまとめておこうと久々に更新した次第です(幼稚な書評で申し訳ありません)。

Amazonは純利益が安定しないので、決算発表ごとの値動きが激しく今まで株を買うのをためらっていましたが、2月始めの米株の急落時に少しですがAmazon株を初めて買い、この本を読んで最近の冴えない相場環境にもかかわらず、Amazonの株価が強い理由を理解できました。

ベゾスの緻密な戦略のもと、Amazonがこの先もどんどん売上を伸ばして行くことは間違いないと思いますが、死角もあることが理解できました。独占禁止法絡みでAmazon解体論が出るのは懸念してましたが、ベゾスの夢であり投資額が莫大になりそうな予感がする宇宙ビジネスにAmazonがどのように関わっていくのかも、新たな懸念材料ですね(笑)。

「行動ファイナンス」の本を読んで思ったこと(その1)

1.はじめに

本書の目次

第1章 マーケットとは何か? 投資とは何か?

第2章 ランダムウォーク理論が示唆する投資の虚無的な世界

第3章 行動ファイナンス理論が示唆するマーケットの非効率の存在

第4章 マーケットにひそむ落とし穴

第5章 恐るべき“敗者のゲーム”のルールとは

第6章 マーケットにわずかに存在する期待リターンの源泉と投資手法

第7章 投資での成功に必要なもの

前回に続き、同じ田渕 直也さんが2005年に書いたこちらの本を読んで思ったことを書いていきたいと思います。ちなみに、前回取り上げた本は2017年12月に発売された田渕氏の最新の本になります。

投資の基本を再考するきっかけをくれた本「ファイナンス理論全史」 - Hang in the US MARKET

前回のブログでランダムウォーク理論について書きました。ちなみに、バンガードはランダムウォーク理論を前提に1975年に最初のインデックスファンドを誕生させています。

こちらの本でもまず最初にランダムウォーク理論が取り上げられていますが、投資を考える上でまずこの理論を理解することが重要です。

2.ランダムウォーク理論

ランダムウォーク理論とは、「情報コストゼロ」「取引コストゼロ」「投資家が合理的に行動する」という3つの条件が満たされると

すべての情報はすぐに相場に織り込まれる

↓

相場を動かすのは予測できない新しい情報のみ

↓

この先、株価が上がるか下がるかはランダムな動きになる

↓

相場変動の分布は正規分布になる

となり、つまり相場を予測できないということになります。

実際に過去の相場の動きの分布をとると、正規分布にほぼ近い形になりますので、この理論はあながち間違っていないと思います。

よって、個別株で勝負している投資家は、ランダムウォーク理論(この先株価が上がるか下がるかは五分五分)に打ち勝つ必要があります。

株価は人が株を買ったり売ったりすることで価格が形成されますので、人の動きが株価を形成することになります。そして人間は時に合理的な行動を取らないことは、みなさん実感していると思います。

そこにインデックスファンド以上のリターンを得るチャンスがあるわけです。

次にこの本に書かれている行動ファイナンスの理論として「ギャンブラーの誤謬」「プロスペクト理論」「リスクプレミアム」の3つについて取り上げたいと思います。

3.行動ファイナンス

(1)ギャンブラーの誤謬

過去1年間のS&P500の日足チャートですが、見事な右肩上がりを形成しています。

私は昨年完全にこのギャンブラーの誤謬に囚われて、上手く流れに乗れなかったのですが、普通こんなに上昇が続くと思わないですよね。

コイントスで裏が10回連続で出たような感じがしますが、確立的にはありえないことはありません。

このチャートもところどころ軽い株価の調整局面を迎えていますが、これにギャンブラーの誤謬が絡んでいて、これだけ上昇が続いたのだからそろそろ下降トレンドになるだろうと、何か不安材料が出るなどのきっかけで「売り」に出る人が出てきます。でもこれがチャンスとばかりに買いそびれていた人が「買い」に入って、株価が上昇に転じると「売った」人も買い戻しをする羽目になり、更に株価が上昇するというトレンドが生まれます。このような形で思ったよりもトレンドが長く続くことがあるようです。

そして、人間の心理としは最初、トレンドが続く確立を過小評価する傾向があるが、そのドレンドが意外に長く続くと、逆にそのトレンドが更に続くのではないかと感じ始めるようです。そしてトレンドの過小評価→過大評価を循環的に繰り返して、波打つような相場の大きなトレンドを発生させていくようです。

このような形で株価が過大に形成されるリスクが生じます。昨晩で天井を付けたのでないかという意見が出ていましたが、どうなのでしょうかね?

(2)プロスペクト理論

よく話題となるプロスペクト理論とは「人間は同額の利益から得る満足よりも、損失から受ける苦痛の方が大きい。よって、人間は損失を回避することを優先する」という理論です。

この理論から学ぶことは、

①人間は損失の確定が遅れがちになり、逆に利益確定は早まる傾向がある。

②損する可能性のある株などのリスク資産を買うには、一定以上のリターンを求める。

基本的に相場はランダムウォークで上がるも下がるも五分五分なので、昨年のような大きな上昇トレンドが続く確立は低いです。投資で成功している人は、この数少ないチャンスで大きく儲けていますね。人間の本能に逆らって、如何にチャンスが来た時に売りをがまんして長く引っ張れるか、ここが一つの肝だと思います。自分が持っている株の価値を信じていないと、ある程度上がった所で早々と売ってしまいます。

②は次の理論「リスクプレミアム」につながります。

(3)リスクプレミアム

ここでいうプレミアムとは、リスクへの対価のうち、リスクの期待値を超える「割増料金」部分を指すようです。

例えば、社債の利回りは国債以上の利回りを求められますが、国債利回り+会社が倒産する確立を織り込んだ利回りに加えてプラスαがないと買う人が現れないということです。このプラスαがここでいうプレミアムということになります。

見方を変えると、このプラスαの分だけ価格が安くないと買わないとういことで、何らかのケチが付いた会社の株は必要以上に割安になることがあります。ここを狙うのがバリュー株投資になりますね。

当然、GEのように割安で底値だと思って買ったけど、更に悪材料が出てきたということがありますので、そのようなケースを見込んで買う必要があります。

機関投資家があまり資金を振り向けない小型株や新興株はリスクプレミアムが厚くなり傾向があるようです。そこが小型株の魅力ですが、その厚いリスクプレミアムが注目されて資金がどっと流入し、株価が上がりすぎてリクスプレミアムがマイナスになると資金が逃げ出だす傾向があるので注意が必要です。

リスクプレミアムはよく分からないとか、イメージが悪いとか人間が本能的に嫌だなと思う所に発生しますので、そこを上手く嗅ぎ分ける必要があります。典型例として不良債権を超割安で買って再生するビジネスなんかがそうですね。

4.さいごに

今回、本書の前半部分について取り上げてみました。先のことは誰にも分かりませんので、最終的には自分のカンで判断することになるのですが、自分の考えにはいろんなバイアスがかかりますので、そのバイアスを客観的に捉えられるようになるためには行動ファイナンスの知識は重要ですね。

この本を読んで、個別株で勝負するならトレンドフォロー戦略(モメンタム投資)が有効な投資手法の一つだと思いました。昨年はギャンブラーの誤謬でやられましたので(別に大きな損をしたわけではなく、せっかくのチャンスを生かせなかった)、今後はこの悔しさを糧にいつか大きく取りたいですね。もう一年早くこの本に出会いたかったです(笑)。

投資の基本を再考するきっかけをくれた本「ファイナンス理論全史」

1.はじめに

久々の更新となります。

年末はこの本を読んで、投資というものの基本を改めて考えるきっかけとなりましたので、ここでご紹介させて頂きます。

昨年は毎月名古屋で開催されている個人投資家が集まるセミナーに何回か出席して、投資で成功している方々の話を聞いてきました。それぞれ人によって投資手法は異なりますが、話を聞いていて思ったことは、「なるほど!」と思う目の付け所が人と違うことはもちろんのこと、そして何よりも重要なのは各自共通しているのは株価が上昇している時に、がっつりポジションを張って、利益をしっかり確保していることでした。

この株価が上昇している時に、がっつりポジションを張ることは、自分の銘柄選択に自信がないとなかなかできません。投資で成功している人はそれぞれ独自の視点から銘柄選択を行っていて、ETFを定期購入する方法から、会社四季報を発売直後にくまなくめくって割安成長株を探す方法まで色々あるのは、皆さんご存知のとおりだと思います。でも、投資で上手く行く人と、行かない人では何が違うのでしょうか?この本を読んで、大事な基本を理解することができました。

本書では、まずランダムウォーク理論の紹介から始まります。

この本は、昔から有名な本ですが私は馬鹿にして今まで読んだことはありませんでした。しかし、統計を取るとよく分かるのですが、株価の動きは、大部分がランダムな動きをしていて、上がり、下がりが五分五分に近い動きをしています。この五分五分の動きに翻弄されて消耗せずに、まれに起こる株価が大きく上昇する時に、上手く利益を伸ばせるかが投資のポイントになります。また、まれに大きく株価が下落する時があります。その時に、如何に資金の損失を小さくするかもポイントになります。

本書を読むとまず1900年にランダムウォーク理論が発表されてから、現在に至るまでの投資理論の主流が説明されています。驚くことにランダムフォーク理論がベースとなっていることが分かります。そして、リーマンショックのようなまれに起こる大暴落、特に今は情報化が高度に発達して瞬時に情報が伝わるのと人工知能による自動売買が出てきたことで、相場がフラッシュ・クラッシュするリスクも高まっています。そのような相場環境の中で我々個人投資家はどのように泳いでいけばいいのか、本書を読んで考えさせられました。

2.本書の目次

第1章 ランダムウォーク理論の誕生と激しい反発

第2章 ポートフォリオ理論と銘柄選択、どちらが役に立つのか?

第3章 金融工学が生んだリスク管理の限界と新たな危機

第4章 現実に舞い降りたブラックスワンの爪痕

第5章 行動ファイナンスがもたらした光明

第6章 統計的手法と人工知能が別次元に導く未来

3.本書の内容

まず第1章では、ランダムウォーク理論の誕生から始まります。フランス人のルイ・バシュリエという人が1900年に「投機の理論」という博士論文を発表しました。のちにランダムウォーク理論と呼ばれ、現在では高度な数学を駆使した最初のファイナンス理論として認められていますが、当時は全然評価されないところか、間違っているとまで指摘されていました。

ランダムウォーク理論の論旨は「金融市場の価格はまったくデタラメな動きが連なって形成されている」ということですが、価格の動きがランダムということは、裏を返せば、価格の動きはほぼ正規分布によって表すことができるのです。その後、情報化が進んで効率的市場仮説がうたわれるようになり、すべての情報は価格に瞬時に織り込まれるようになると、この傾向は強まります。

(↑本書より引用)

このS&P500の67年に渡る月間の暴落率の頻度分布を見れば、色々考えさせられます。米国株の場合0%より右の割合の方が理論値よりも大きので、バイ&ホールド戦略だけでも利益が得られますが、

第4章ではリーマンショックなどのブラック・スワンについて記述され、確率論だけでは説明できない、大暴落について取り上げています。このグラフでは分かりづらいですが、③の部分を拡大すると理論上の正規分布よりも大きな上昇や下落する確立は若干高くなっているそうです。

そして、第5章では全体ではランダムウォークかもしれないけど、探せば割安成長株はあるよねと言うことに対して、行動ファイナンス理論をもとにそのことを説明しています。

名古屋でのセミナーでも主催者の方が行動ファイナンスは勉強した方がいいよと言っていましたが、市場の歪みは人々の心理から来てますので、行動ファイナンスの知識は重要だと改めて認識しました。

第6章では、独自の手法を編み出して大成功を納めたヘッジファンドの手法をいくつか取り上げ、最後に人工知能による市場のコンピューター化について考えています。フラッシュ・クラッシュのリスクを指摘しつつも、過去の事例をいくらでも学べる人工知能ですが、過去の事例からどれだけ人間の営みを予測できるかは未知数だと著者は指摘しています。

4.本書を読んで

株価形成の大部分が正規分布に収まっているので素人が相場で儲けようとしたら、左端で買って(不景気で株価が下がり続けている時)、右端(好景気で株価が上昇し続けている時)で売れば簡単に儲けることができます。何年かごとに不景気は必ず訪れますので、何年も待つことができれば、買いのチャンスは必ず来ます。でも、投資を趣味としているとなかなかこの買い場を待つことができませんね。どうしても正規分布の真ん中あたりで売買することになり、思うように利益が上げられません。

そんな場合まず一番重要なのは、損をできるだけ小さくすることです。上がるも下がるも五分五分なら損を小さくすれば、利益はでます。特にリーマンショックとまで行かなくても、株価が暴落するときは、ちょくちょくあります(昨年のように暴落がない年の方がめずらしいと思います)。株価の下落が続いた時に、暴落まで至るかどうかは予測できません。よって、予め損切りポイントを決めておいて、そのポイントで自動的に損切ることが大事だと再確認しました。

買った銘柄と買ったタイミングが悪いと損切りが増えてしまいますので、ここが重要なポイントになります。割安株は下落リスクが低いので安心感がありますが、永遠に浮かび上がってこないリスクもあります。昨年の私は大きく買った割安銘柄は鳴かず飛ばずで、小ロットの銘柄だけが上昇しただけで、思うように利益が上げれませんでした。要は銘柄分析に胡座をかきすぎて、上手く流れに乗れませんでした。その反省から5つ位に分散投資して、その中から株価が上昇してきた銘柄に、目が出ない株を売って、資金を集中していくのも一つの手だなと思いました。

今年は、どこで利益を確定するか、そして損切りポイントもしっかり管理して行こうと思います。米国株ではマネックス証券の評判が悪いですが、私は逆指値ができる点でマネックス証券を使い続けています。

ここ数年いろいろ投資について勉強してきて知識は増えました。色々な投資手法を使い分けているうちに、それに囚われて昨年の上昇相場は思うように利益が伸ばせませんでした。今年に入ってから含み益が伸びてきて一安心しているところですが、本書を読んで大事なポイントを再確認できましたので、今年はもっとシンプルに考えて行きたいと思います。

↑同じ著者が過去に行動ファイナンスの本を書いていたので、買ってみました。こちらも後日ブログで取り上げたいと思います。

↑この本もおすすめです。「期待」が株価を上げるとか、投資初心者が読むべき基本的だけど説明しづらいことが、噛み砕いて説明されています。あまり注目されていませんが田渕さんの本はお勧めだと思います。

Nutanixの株価が動きだした!改めてこの会社の経営方針について調べてみた

1.はじめに

(日足チャート)

昨晩、Needham & Companyという銀行がNutanix(NTNX)をアップグレードしたら株価が約10%も上がりました。アップグレードでこれだけ上がる株も珍しいですね。この前のブログでは業績面は細かく調べたのですが、この会社が提供しているサービスに関してあまり良く理解できなかったので、今回調べてみました。

それにしても、米国相場自体も上値が重くなってきたし、11月30日の決算発表を待ってから買おうかな、と思っていた矢先にいきなり株価が上がってしまって、ほんと今年はなかなか上手く波に乗れない年です。

2.Nutanixが提供しているハイパーコンバージドインフラストラクチャとは

(1)ITインフラにおける仮想化インフラへの動き

IT資源を効率的に利用するために、ITインフラを仮想化する動きがあります。パソコンのハードの部分(CPU、メモリー、ハードディスク)を1つにまとめて、各個人がそこにアクセスして作業を行う方式を仮想化インフラというそうです。

1つにまとめることによって、システムエンジニアが管理しやくすくなり、またハードディスクの追加など、システムの増強もシステムを停止させることなくできるなど大きなメリットがあります。また、万が一に備えて予備のサーバーを備えてますので、壊れてもすぐバックアップシステムが稼働し、可用性(システムが継続して稼働し続けること)が高いシステムだと言われています。

また、クラウド化にもなりますので、自分が使っているパソコンが壊れても、データがなくなる心配から開放されます。

(2)ハイパーコンバージドインフラストラクチャとは

この仮想化システムをパッケージ化して最初に販売を始めたのがNutanixになります。ハードだけでなく、アクセス状況によってCPUやメモリーの割当を変えたり、それを上手く制御するソフトウェアも重要になります。

写真の右側にNutanixのハードが載ってますが、この筐体の中にサーバーがいくつか入っていて、それぞれ繋がっています。そしてこの筐体を連結してくだけで、いくらでもシステムを拡張していくことができ、非常にシンプルな構造になっています。

(3)この分野のライバル

この分野のライバルも最近急速に増えてます。2017年1月にはHPEがSimplibityという、この分野ではNutanixに次ぐ二番目に古い会社を買収して参入してきました。Nutanixよりも評判が良さそうな感じです。その前年の2016年6月にはDELLもEMC Corpを買収して参入してきてますし、Ciscoも8月に買収して参入してきました。それだけ、この分野が有望だと言うことだと思います。

3.Nutanixの今後の経営方針

Nutanixは設立当初はハードとセットで販売してきたのですが、今はソフトウェアだけの販売へ転換を図っています。まだ契約比率でいうと17%ほどですが、サブスクリプション方式での販売なので利益率は断然こちらの方が高いと思います。

Nutanixは、ハードウェアとソフトウェアが一体化したアプライアンスを自社製品として提供することからスタートしたが、現在ではDell EMC、Lenovo、IBMに対してソフトウェアのOEM提供も行っている。さらに最近では、Hewlett Packard Enterprise(HPE)、Cisco Systemsのサーバにインストールして利用できるソフトウェアライセンスの提供も始めた。

今回のNeedham & Companyがアップグレードした理由としてそのソフトウェアの販売を上げています。そして、Nutanixが掲げる成長戦略が以下のHPに出ていました。

Nutanixが最終的な目標としているものは、現在提供している「ハイパーコンバージドインフラ(HCI)」ではなく、その先に実現するエンタープライズクラウドの「プラットフォーム」構築であると説明した。

HCIというプロダクトにとどまることなく、「もっと拡張し、よりセキュアで、PaaSなど他のレイヤーとも連携する(エンタープライズクラウド)プラットフォーム」を目指していると語った。

「Nutanixはこれから、真の意味での『プラットフォーム』を構築しなければならない。(コンピュートやストレージだけでなく)ネットワーク、セキュリティ、ITマネジメントといったことがワンクリックでできたり、自動化されたりする環境だ。そのために、Nutanixはまったく新しい企業として進まなければならない」(パンディ氏)

4.まとめ

アップグレードだけでこの先もずんずん株価が上がっていくのも考えづらいですので、今すぐ買い注文を入れませんが、アップグレードだけでこれだけ上がる銘柄も珍しいですね。

Latest bond rates, interest rates, Libor and interbank rates - FT.com

(デフォルトがUKですので、まずUSに直して下さい)

米国の長期金利が最近下がってきてますので、グロース株にはまた多少の追い風が吹いてきたと感じてますが、米国予算案が年内に可決されるかどうかの不安から短期金利も上がってきています。長期金利が下がって短期金利だけ上がると俗に言うイールドカーブのフラット化ですので、米国相場が崩れてしまう可能性があります。

しかし、こうやって比較するとNutanix(NTNX)は、売上成長率が高いわりにはEV/ Revenueで比べると他の株価よりも割安感がありますので、今回の急上昇をきっかけに出遅れ銘柄として注目を浴びるかもしれません。

だんだん米国株相場も難しい局面になってきましたが、個人的にはここで思い切って株価の流れに飛び込んで年内を気分良く締めくくりたいところです。

株価が割安でテンセントや百度が後押ししている中国のEC企業JD.com(京東商城)

1.はじめに

いつも銘柄を参考にさせて頂いているでらさんから中国のEC企業JD.com(JD)が割安ではないかとの情報を頂きましたので、さっそく調べてみました。

アリババとJD.comの違いは、アリババが楽天のようにECプラットフォームだけ提供しているのに対して、JD.comは自社倉庫に在庫を持って自社配送にこだわっているため配達が早く、また冷蔵配送もできるため生鮮食品も取り扱うことができるのが特徴です。自社配送網は人口カバー率99%まで達しており、最終的には100%を目指しています。

中国ECのB2C市場はアリババのTモールがライバルになります。JD.comの方が先にNasdaqに上場しましたが、株価のバリュエーションではだいぶアリババに先を越されています。

しかし、自社配送による配送品質の良さ、また創業当初から偽物は売らないというポリシーのもと、商品の品質管理にも力を入れてきてます。それにより海外ブランドメーカーとの提携も続けており、今年に入ってからもアルマーニやゼニスなどとの提供を発表しています。

「独身の日」https://t.co/1giTkjmvh4の取扱高が3倍に増えた理由https://t.co/IjMOR8J8uzhttps://t.co/1giTkjmvh4は、中国全土にわる渡る物流ネットワークを自社で構築。大型物流倉庫335、配送拠点6905、ピックアップステーションを2691の町に設置

— でら@クソダサい米国成長株投資家 (@delawemon) November 17, 2017

今年の11月11日の独身の日はTモールを上回る販売の伸びを見せ、だんだん豊かになってきて量から質へと転換しつつある中国において、何かと期待が持てる企業ではないでしょうか。

京东全球售 – 京东直邮美国,澳大利亚,加拿大,日本,香港,澳门,台湾等国家地区

↑JD.comのサイト

2.なぜ株価が割安なのか?

↑アリババ(BABA)、Amazon(AMZN)、JD.com(JD)で比較しました。JDが赤字なのでEV/Revenueで比較するとJDは1.23倍しかありません(オレンジ部分)。

しかし、こうやって比較するとECプラットフォームを無料で開放して広告などの販売促進サービスで稼いでいるBABAの収益率の高さが目立ちますね(グロスマージン62.4%、ネットマージン30.88%)。

在庫を自社倉庫で抱えて配送を他社に委託しているAmazonのグロスマージンは36.46%(もちろんクラウドサービスの影響も大きいと思います)、在庫も自社倉庫で抱え、配送も自社で行っているJDのグロスマージンは15.77%となり、グロスマージンの低さが株価に影響しているのだと思います。

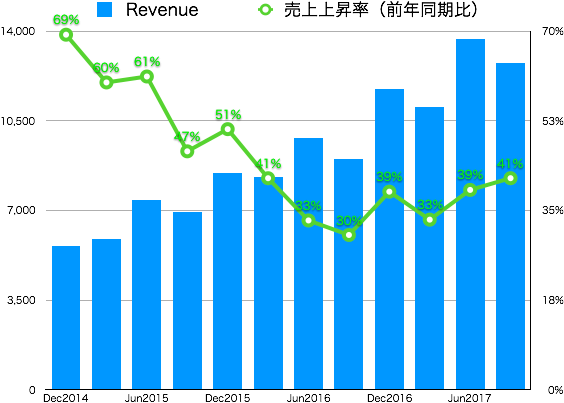

JDの売上成長率(Total Rvenue)は素晴らしいと思いますが(黄色部分)、目立つのは今年のアリババの売上成長率が加速していることでしょうか(水色部分)。

↑JDのグロスマージンも年々増加しています。しかし、ここには出ていませんが、Amazonは1996年頃からグロスマージンは20%を超えていましたね。

3.JD.comの業績推移

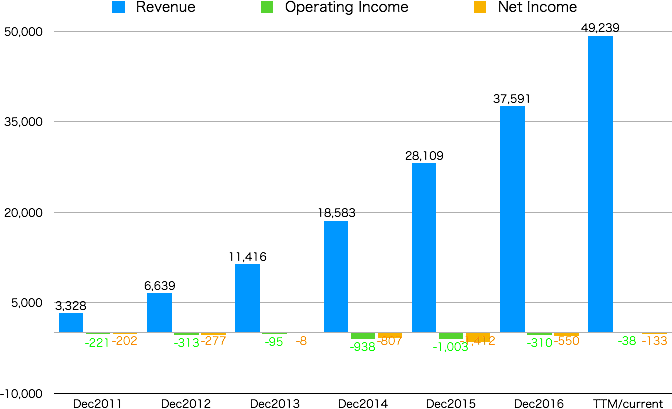

↑単位は$Millionsです。売上は年率47%のペースで伸びています。赤字幅も2015年の$1412Mをピークに減少傾向が続いています。

↑単位は$です。希薄後EPSの赤字幅も減少を続けています。

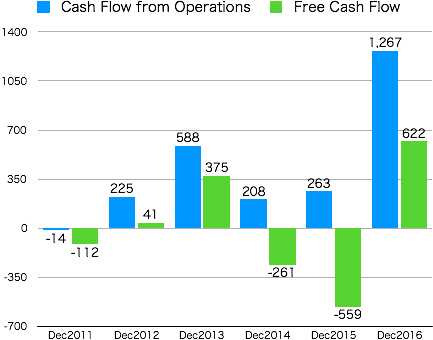

↑単位は$Millionsです。2016年は営業キャッシュ・フロー(青)が大幅に伸びて、フリーキャッシュフローも黒字になりました(ただし、今年はどうなるか分かりませんが・・・)。

↑こちらは四半期ごとの売上と売上上昇率(前年同期比)の推移です。売上上昇率(緑)は2016年9月期に30%と最低を記録しましたが、その後は再び上昇傾向を見せています。

(単位はMillions)

↑年間アクティブユーザー数の推移です。アリババが年率+10%、JDは+31%のペースで伸びていますが、2016年以降はアリババ+13%に対してJDは+18%と鈍化してますね。

↑四半期ごとの取扱高(GMV)の推移(左軸、青の棒グラフ、単位はBillons元)と前年同期比で比較したGMVの上昇率(右軸、緑の折れ線)です。取扱高の伸びが下がってきているのが気になりました。

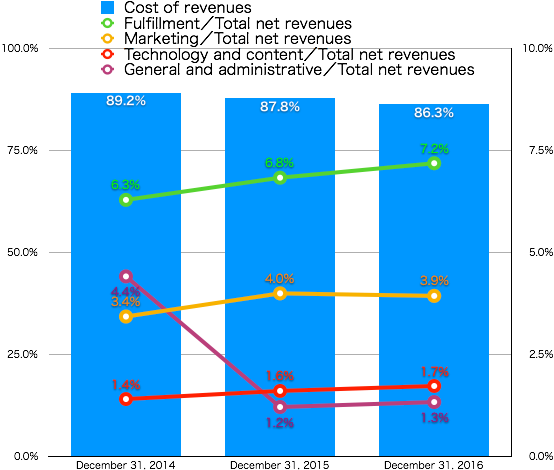

↑売上に占めるコストの割合です。倉庫等の配送に関わる設備(緑線)、マーケティング費(オレンジ線)、テクノロジーやコンテンツへの投資(赤線)、管理費(紫線)です。無茶な投資はしていなさそうです。

↑自社倉庫で在庫を抱えるビジネスだと気になる総資産回転率や棚卸資産回転率などをAmazonと比較しましたが、ほぼ同じでした。

↑安全性指標をAmazonと比較しました。安全といえるレベルを若干下回っていますが、Amazonとそんなに変わりません。負債/株主資本のDEレシオはAmazonよりも健全でした。

4.まとめ

JD.comをネットで検索すると、結構面白い記事が出てきます。

↑JD.comにはテンセントが筆頭株主で約18%を占めています。そしてウォルマートも中国でのネット通販事業をJD.comに株と交換し、さらに今年追加出資していて現在は12.1%の株を持っています。更に今年百度と提携し、昨年はMAU1億人を誇る中国のニュースアプリ「今日頭条」とも提携しています。

テンセントのチャットアプリ「微信(ウィーチャット)」や検索エンジン大手の百度、そして「今日頭条」からJD.comへの誘導を行い、アリババに対抗しようとしています。

ついにネット通販物流の無人化が始まった! ロボット駆使した倉庫を中国EC大手JDが実現 | ネットショップ担当者フォーラム

↑今年8月には昆山に無人物流センターを開設しました。2016年にはドローンによる小包配送も開始してますし(まだ使用しているドローンんは30機程度)、現在は1トン以上を輸送できるドローンの開発も行っているようです。

「爆買い」後も中国人の買い物熱は冷めていない JD.com京東日本 JD Worldwide(京東全球購) ビジネス開発ディレクター 郭季柔氏 WEDGE Infinity(ウェッジ)

↑京東全球購という越境ECのサイトを持っていて、越境ECに力を入れています。2016年4月に関税の税制改革があって、海外製品の関税が30〜50%かかるところ、越境ECで2,000元以下(年間一人2万元まで)の商品の場合、関税が11.9%まで下げられています。この優遇措置は当初2017年まででしたが、2018年まで延期されました。これも追い風だと思います。

↑週足チャートです。このような状況で今年は一つ上のレンジに抜け出しました。

中国のECは凄い勢いで伸びてます。JD.comは自社配送網を整備して迅速な配送を行い、創業当初から偽物対策に力を入れて品質管理もしっかり行い、アリババとは違う特色を出しています。コールドチェーン網も整備してますので、新鮮な生鮮食品の販売も行えます。この前の決算発表ではカナダから生きたロブスターを輸入して販売したと言ってました。

しかし、アリババもそれに対抗してB2CのTモールを展開し、この2四半期の取扱点数は前年同期比+49%の成長をかましてました。今年のアリババの成長率は素晴らしいですね。

営業利益率がメチャクチャ高いアリババの資金力はかなり脅威ですので、JD.com潰しにかかられると厳しいものがあります。その点が一つの懸念材料かと思いました。

もしこの先、米国相場の伸びが鈍化するとなると、出遅れ株に注目が集まるかと思います。その波にこのJD株は乗るかもしれないと期待しつつ、注目して行きたいと思います。

↑JD.comのIR

↑先日発表した決算のプレゼン資料

珍しくまだ株価が若い成長株が残っていた! ニュータニックス社(Nutanix)

1.はじめに

11月の勉強会でいつもお世話になっている医師兼個人投資家の方からニュータニックス(NTNX)という会社を紹介して頂きました。昨年9月にIPOした会社で急成長しているのですが、チャートを見るとまだまだ伸びる余力を持て余していそうなので、今回調べてみました。

↑週足チャート

2.ニュータニックス(Nutanix)社とは

Nutanixは2011年にこのハイパーコンバージドインフラストラクチャ製品の提供を開始し、市場を開拓してきました。

ハイパーコンバージド基盤のNutanixは、VMwareと競合しはじめたのか? 新製品の狙いと日本での普及について聞いた - Publickey

ハイパーコンバージドインフラストラクチャとは以下のようなものだそうです(私にはこの手のシステムはよく分かりません、汗)。

仮想化のシステム構成は一般に、複数のサーバが1つのSANストレージを共有する構造となっています。ハイパーコンバージドインフラストラクチャでは、各サーバの内蔵ストレージをソフトウェアで束ねて分散ストレージとして構成、これを複数のサーバで共有する構造になっています。これによって設定などに手間のかかるストレージエリアネットワークやSANストレージを不要にし、ストレージを内蔵した複数のサーバを、イーサネットで接続するだけのシンプルなハードウェア構成で仮想化基盤を実現するとともに、分散ストレージによって仮想化基盤をスケーラブルにできるなどの利点を備えています。

↑この会社のサービスの内容の良し悪しは私には理解できませんが、この顧客の伸びとリピート率の高さから、良いサービスを提供している会社だなと思いました(笑)。

ちなみにこの会社の決算は7月締めになります。

Nutanix Enterprise Cloud - Run any application at any scale

↑ニュータニックス社の日本支社のHPをみると、Yahoo Japan、パナソニック、NTTデータなど日本の大企業にも採用されており、既存のデータセンターの拡張やクラウドへ移行の際に、サーバーを止めずに移行できたり、グーグルクラウドや最近提携したAviatrixを介してマイクロソフトのAzureやAmazonのAWSなどへ移行することができる一連の機材やソフト等のサービスを提供しているようです。

3.なぜ株価がまだ若いのか?

今年3月2日に発表されたQ2’2017決算発表(2017年1月締め)のQ3のガイダンスがトーンダウン気味で失望を買い、株価が大きく下落しました。

↑週足チャート

Earnings Callのトランスクリプトを読むと、DRAMとメモリー価格の上昇を受けてグロスマージンがやや低下することと、Q3は季節的に成長率が低い時期のようで、控えめなガイダンスが嫌気されたようです。

株価は5月1日にIPO価格あたりまで下げた後、緩やかな右肩上がりを続けています。

↑日足チャート。4Q’2017の決算発表(赤矢印付近)もその翌日にかけて大きく株価は振れましたが、その後アナリストのアップグレードもありジワジワと上げてきています。このジワジワ感がこの先のブレイクを予感しているように感じるのは私だけでしょうか(笑)

4.業績の推移

(単位Millions)

↑過去5年間の業績とTTM(直近12ヶ月間)の業績の推移です。売上は年平均+91%のペースで伸びていますが、赤字幅も広がっています。

↑希薄後EPSの推移です。

(単位Millions)

↑直近5四半期の推移です。4月〜7月の4Qは赤字幅が減少しているのが、密かに好感されている要因だと思います。

↑四半期ごとの希薄後EPSもジワジワと赤字幅が減っています。

(単位Millions)

↑過去5年間の営業キャッシュフローとフリーキャッシュフローですが、営業キャッシュフローの黒字幅は伸びてます。

↑過去5年間とTTM(直近12ヶ月間)におけるグロスマージンと一番のコストである販売管理費の売上高に占める割合の推移です。

↑こちらは過去5四半期の推移になります。7月に売上高に占める販管費の割合が最低を記録しているに注目です。次回の決算ではどうなるのでしょうか?

↑過去5四半期の顧客数と新規顧客数の推移です。顧客数は+13%のペースで伸びています。

↑S&M費を新規顧客数で割って、四半期ごとの顧客獲得コストと1顧客あたりの売上高を計算してみました。7月期で顧客獲得コストは$257,000と結構な金額がかかってますね。この数字を1顧客当たりの売上高で割ると以下のグラフの通りになります。

↑顧客獲得コストを回収するのに8四半期(2年間)かかってます。

↑こちらはSaaSをビジネスモデルとするマーケティングオートメーションのサービスを提供しているHubSpot社の顧客獲得コストの回収期間ですが、比較するとNutanix社もそんなに悪いわけではなさそうです。

ユニットエコノミクスに改善が見られるようになると、株価的には面白くなると思います。

↑もう一つキーとなるのが、毎月課金で提供しているソフトウェアの契約割合の推移です。ソフトウェアの契約に力を入れているのですが、利幅が大きいこの分野が伸びれば利益貢献度は高いです。

↑世界的な大企業を顧客にすることにも力を入れています。

5.まとめ

売上の成長率は文句なく、売上高だけ見ればスクエアやハブスポットと同じように株価が伸びていてもおかしくない銘柄ですが、IPO後に一度コケてますので、投資家から絶大な信頼を得られている訳ではありません。

このブログで同様の業績分析をしたメイザーロボテックス(MZOR)やハブスポット(HUBS)と比較しても、売上だけでなく利益面からみてもあまり変わらないと思いますが、株価は出遅れています。

Nutanix社はハイパーコンバージドインフラストラクチャ製品の老舗ですが、HP(ヒューレッドハッカード)が今年1月に、Ciscoが今年8月に同様の技術を持つ企業を買収して、この分野に参入してくる意向を示していますので、今後の競争激化も株価の上昇を押さえている要因だと思います。

まだ赤字の成長株でこのブログで取り上げたスクエア(SQ)、HUBS、MZOR、shopify(SHOP)と比較してみました。過去3年間の総売上成長率は2番めに高いのに(右の赤囲み)、EV/Revenueは5.56倍(左の赤囲み)と一番低いです。

売上が急成長しているグロース株で割安感がある銘柄は少ないです。その中でこのNutanix株は貴重だと思いますので、ウォッチ銘柄にいれておく価値は十分あります。11月30日が1Q’2018の決算発表になりますので、その決算内容次第で株価がブレイクするかどうか期待しながら見守りたいと思います。

↑4Q’2017決算資料

↑IRのHP

スクエア2017第3四半期決算 (Square Q3'2017)

まとめ

・YoY売上成長率は伸びている

22%(39%)→26%(41%)→33%(45%)

※( )内の数字は昨年スターバックスから撤退した影響を調整

した数字

・GPVは前年同期比+31%だが、成長率は四期連続ほぼ横ばい

・adjusted EBITDAマージン

前年同期比 7%→13%

前期比 15%→13%

・Net incomeは横ばい −16M

・トランザアクションベースの売上率と利益率は横ばい

・ガイダンスは前回に比べて引き上げられた。

調整後売上(YoY) 35%→41%

調整後EBITDAマージン 13%→14%

・売上に占める粗利率が高いサブスクリプションとサービ

スベースの売上は7%→11%に拡大(今年9ヶ月間の

前年同期比)→個人的にはもっと伸びて欲しい

※トランザアクションベースの売上の粗利率 36%

※サブスクリプションとサービスベースの売上の粗利率72%

(Instant Deposit, Caviar, Square Capitalなど)

・ Square Capitalの融資残高$303M(YoY+45%)

(前期は$318M)

・営業キャッシュフローは5.6倍に拡大

(今年9ヶ月間の前年同期比)

・翌日の株価はダウが$105安にもかかわらず、+3.46%

で引けた(最初下げたが、買い戻された)。

※Gurufocusのデータがまだ更新されてないので、グラフが作れませんでした。

https://s21.q4cdn.com/114365585/files/doc_financials/2017/3Q17/SQ_2017_Q3_Shareholder_Letter.pdf

↑スクエアのIRにあるShareholder Letter

https://s21.q4cdn.com/114365585/files/doc_financials/2017/3Q17/Square-2017-Q3-10Q.pdf

↑10Q

Mazor Robotics(MZOR)Q3’2017決算

内容(まとめ)

・EPS、売上は予想以上(PreMaket +2.283%)

・売上はY/Yで+125.4%

・四半期ごとの売上成長率

15.1%(7四半期連続)

13.6%(3四半期連続)

・Net Lossの減少は微減

・最大のコストである販売費の売上に占める割合は1年前に比べて

34%の減少

・Recurring Revenueの割合は41%で横ばい

・主力のMazorXの販売数、オーダー数は増加傾向

※ガイダンス等が発表されたら追記します。

↑Q3決算内容のデータソース

↑SeekingALPHAより

↑単位$1000

↑Mazor Coreテクノロジーを使うとフリーハンドでの低侵襲性脊椎固定手術に比べて合併症を5分の一、再手術を7分の一に減少させるとNorth American Spine Societyで発表された。

好決算でガイダンスが引き上げられても株価が下がったHubSpot その理由は?

1.はじめに

このブログで取り上げさせて頂いたマーケティング・オートメーションで有名なHubSpot(HUBS)が11月1日の引け後に決算発表を行いました。

SeekingALPHAによると売上、EPS(NonGAAP)ともに予想以上で、NonGAAPでは見事黒字化しました。

そして2017年通年のガイダンスが以下のとおり引き上げられ、株価は絶対上がるだろうという好決算でした。

引用元HubSpot Reports Q3 2017 Results | Seeking Alpha

今のTTM(Trailing Twelve Months)の売上が346Mですので、このガイダンスは素晴らしいと思いました。

しかし、翌日11月2日の株価は下落から始まり、その後盛り返しましたが、結局下げて終わり、翌11月3日も下げて終わりました。

好決算なのに株価が下がるケースがこのQ3では多いような気がしましたので、今回詳しく調べてみました。

余談ですが、いつもお世話になっている著名な医師兼個人投資家の方に触発されて年間$399払ってGuru Focusのプレミアム会員になってしまいました。四半期決算はもとより細かいデータが手に入るので今回詳細な分析をすることができました。便利なサイトですが、元が取れるか不安です(笑)(1年前だったら、年会費の何倍〜何十倍?もの利益が上げられたと思いますが、今から買ってもどうですかね?)

Value Investing | Market Insight of Investment Gurus

2.業績の推移

今回、四半期ごとの推移を細かく調べてみました。EPS以外の単位はMillionsになります。なお、今回HubSpot社はNonGAAPで黒字化しましたが、GAAPでは依然として赤字のままです。

↑売上(青)は6.7%のペースで伸びてますが、営業利益(緑)、純利益(黄)の赤字幅は少し広がっていました。

赤の折れ線は対前年同期比で比較した売上成長率です。

(%表示しているのですが、こちらにコピーするとなぜか元の数字に戻ってしまいます)

売上は伸びてますが、伸び率が加速しているわけではないことが分かります。

↑一般的に使用されるGAAPでの希薄後EPSの推移ですが、2期連続でマイナス幅がやや広がっている傾向が見られました。

↑営業マージン(青)と純利益マージン(緑)の推移ですが、改善傾向は見られませんね。

↑営業利益が黒字化しないのは、販売管理費が上がっているためで(特に販売費の影響が大きい)、Q3では伸び率が上昇していました。

※Gurufocusでは販売費と一般管理費の合計しか出てきませんので、販売管理費としてグラフ化しました。

↑売上に占める販売管理費の割合の推移ですが、今年3月の段階で約73%まで下がったのですが、ここ2期連続で微増しています。

↑新規顧客数(青)、1顧客当たりの売上(緑)、1新規顧客当たりのセールスマーケティング費の推移です。

新規顧客は2期連続でほぼ横ばいなのに対して、セールスマーケティング費が伸びているため、新規顧客一人当たりのセールスマーケティング費が伸びてしまってます。

また、顧客一人あたりの売上もほぼ横ばいです。もし新規顧客数が減少すれば頼みの売上高の上昇率が減少してしまうことになりますね。

↑一株当たりのフリーキャッシュフロー(青)と営業キャッシュ・フロー(緑)の推移ですが、1年前と比べてほとんど伸びてませんね。

3.まとめ

HubSpot社はSaaS(Software as a Service)のビジネスモデルで、一度顧客を掴んでしまえば毎月一定の売上が期待できるため、いかに新規顧客を掴むかが肝です。しかし、顧客獲得コストが上昇してきていますし、新規顧客数も拡大傾向ではありません。これはライバル競争が激しいことを表していると思います。

こうやって、決算内容を詳細に見てみると、ガイダンスとおりにEPSが伸びるのか不安になってしまいますね。それが、株価に影響を与えているのだと思います。

グロース株の場合、今は特にバリュエーションが高くなっている分、成長が鈍化したら売りの材料になりますので、ここらへんはシビアです。

↑Gurufocusではこのような比較が出来ますので、このブログで取り上げた赤字企業で比較してみました。

HubSpot社は赤字企業のバリュエーションの比較でよく用いられるEV/Revenue(赤線)も他社に比べて高くなく、Gross Margin(緑線)は一番良く、3year Total Revenue Growth Rate(3年間の売上成長率、水色線)も良いです。NonGAAPでも黒字化しましたし、この比較表を見ると思わず買ってしまいそうですが、ここは様子見ですね。

↑HubSpotの日足チャートです。今のレンジをキープできるかな?

アリババも決算良かったですが、その後売られてますし、最近グロース株に対して、見方がシビアになってきている?と感じています。

ここらが天井がどうか慎重に見極める時期に来ているのかな?と内心ビクビクしています(笑)。

空売りファンドに狙われ株価下落中のShopify株の行方は?

1.はじめに

私は決算が読めるようになるマガジンを購読しているのですが、先日Shopify(SHOP)が取り上げられており、収益モデルが素晴らしいと絶賛されていました。

そのShopifyの株価が、Citron Researchという空売りファンドに狙われ、10月に入った直後に株価が下落しています。これは絶好の買い場を迎えるかもしれないと思い、急遽ブログにまとめてみました。

↑Shopifyの日足チャート。50日移動平均線を割り込んでいますが、チャート的にはまだ本格的に空売りするタイミングではないと思います。

2.Shopify(SHOP)とは

北米版の楽天市場「Shopify」から学ぶEC版の月額課金+手数料モデル|決算が読めるようになるノート

↑こちらを読んで頂ければ、どういう会社でどういうビジネスモデルかよく分かります。無料で読める部分だけで、この会社の魅力を理解することができます。

3.Citron Researchが空売りした理由

以下のサイトによると、Citron Researchは10月4日にビデオメッセージでShopifyのビジネスを「Get Rich Quick Scheme(一攫千金を狙ったスキーム)」だと述べた上で、営業レバレッジが急速な売上成長のために小さく見えているので、株価のプライスターゲットが$60でも不思議ではないと指摘しました。

$60という数字は、Workday、セールスフォースドットコムなどのSaas企業と同じsale multiple(8.5倍)から導いたようです。それによって、株価は1日で$116から$104まで下落しました。

4.Shopifyの業績

↑単位はmillionsです。過去5年間の売上(青)、営業利益(緑)、純利益(黄)と粗利益率の推移です。売上は凄い勢いで伸びてますが、赤字幅は減っていません。TTMとはTrailing Twelve Monthsのことで連続した12ヶ月間の値です。この数字は本日、モーニングスターのHPから取り出したものですが、一昨日にQ3の決算発表の内容が含まれているかどうかは不明です。

↑希薄化後EPSの推移です。赤字幅が逆に増えてますね。

↑単位はmillionsです。営業キャッシュ・フローもまた赤字に転落してますね。

2017年9月30日時点でのバランスシート(単位は$1,000)ですが、上の赤マークが流動資産、下の赤マークが流動負債で、2ケタ違いますので、流動比率は問題ないです。今年は新株発行を行って株主資本も大きく増えています(緑の矢印)。バランスシートは強固ですので、赤字が続いていても問題なさそうです。

問題の営業レバレッジですが、手書きの数字は年初から9月30日時点での一般管理費(ピンク)、研究開発費(緑)、販売促進費(紺)の売上高に占める割合の推移ですが(Q2の数字を拡大したわけではありません)、合計で67%となり2016年の57%より上がってきています。売上の伸びは同じ9ヶ月間で+74%のペースで伸びており、過去5年間と同じペースで伸びていますが、2015年から2016年にかけての伸び率(+90%)は下回っています。Q3の決算発表後、株価は11%下落しました。

こうやって業績を見ていくと空売りしたくなる理由も分かります。

5.まとめ

営業利益の変化は以下の数式で表現できるようです。

営業利益の変化 = 売上の変化 × 営業レバレッジ

営業レバレッジが大きくなると営業利益の変化も大きくなりますので、まだ赤字企業である同社場合は特に気になるところです。

決算が読めるようになるマガジンでは、(有料会員しか読めない所で)営業レバレッジが下がってきているのも褒めていたのですが、今年は上昇傾向のようです。

スイッチングコストが高いので一度顧客を掴んだら、一定の売上+成功報酬(その顧客の売上が伸びたら取扱手数料も増える)でビジネスモデルとしては優秀だと思います。また売上の成長率は昨年よりも下がったとはいえ+70%台をキープしています。取扱高もQ3では前年同期比+69%でした。よって、SeekingALPHAのサイトに載っているレポートやそのコメントを見るとこの空売りは間違いだという意見が多いです。

成長株をトレードすると、このようなトラブルに見舞われることがあります。ここで売るか、所持したままにするか、判断に悩むところです。株価が何倍にもなる可能性も秘めてますので、そう簡単に売れません。今回のケースは経験値を高めるいい勉強になると思いますので、この株価の行方に注目したいと思います。ちなみに私は同社の株は持ってません。

Shopifyでネットショップを作ろう ー 世界シェアNo.1を無料トライアル

↑ShopifyのHP

https://investors.shopify.com/Home/default.aspx

↑ShopifyのIR

https://s2.q4cdn.com/024715446/files/doc_presentations/2017/09/Investor-Deck-Q2-2017-(1).pdf

↑Q2'2017の時のプレゼン資料

https://s2.q4cdn.com/024715446/files/doc_financials/2017/form-6k-Q3-2017.pdf

↑Q3’2017の決算